根本直子

2010年12月16日

地方銀行の2010年9月期決算は、不良債権処理額がピークアウトしたことから、純利益は前年同期に比べて大幅に改善した。しかし、中小企業の資金需要が低調なことから貸し出しは低迷しており基礎的な収益力を示すコア業務純益は減少傾向にある。少子高齢化など地銀を囲む経営環境は厳しく、抜本的な合理化と、新規ビジネスの開拓を進める必要がある。

◇利ざやの縮小からコア業務純益は低下◇

地銀協会による中間決算の結果はまだ公表されていないので、格付け先16行の数字をベースにして、地銀の業績の概要をみてみたい。

純利益は与信コストが低下したことから30%の増益となった。ただ、与信コストの低下は、政府の中小企業対策や、不良債権の基準緩和による引き当ての減少などに支えられており、政府の緊急保証制度も2010年3月で打ち切りとなる中、今後も改善が続くのかは不透明だ。大企業に比べて、中小企業の倒産件数は高止まりしており、資金繰りも厳しい状況にある。2009年11月末には金融円滑化法に基づき、中小、零細企業を対象に返済猶予制度が導入されたが、これはあくまで対症療法であり、経営環境が改善しなければ、猶予期間終了後に不良債権が急増する可能性もある。

本業の収益力を示すコア業務純益(業務粗利益から営業経費、国債等債券損益を除いた額)は前年同期比4%減少した。粗利益の8割を占める資金利益が利ざやの低下から減少したことが主因である。コア業務純益は2年連続低下しており、金融危機前の2008年9月期に比べて14%減少している。大手銀行のコア業務純益が同期間ほぼ横ばいであるのに比べて落ち込みが大きい。

◇金利リスクは上昇◇

預金が増加する一方で、貸し出しは低迷しているため、保有国債が増加しており、地銀の抱える金利リスクは上昇している。

デユレーションを4年と仮定すると、金利が1%パラレルに上昇した場合、保有債券から発生する評価損は格付け先地銀で約5600億円と推計され、これはコア業務純益の95%、Tier1資本の11%に相当する。仮に政府の財政運営に対する信頼の低下や海外金利の動向によって金利が急上昇した場合、地銀の財務基盤への影響は大きく、その動向は注目される。

◇収益性低下の背景◇

地銀、特に第一地銀はバブル崩壊と銀行危機の中でも、安定した信用力を保っていた。しかし近年優良な地銀の中でも、業務純益が大幅に落ち込み、回復が見込みにくくなっているのは、地方の経営環境が一段と厳しくなっていることを示している。収益の低下がなぜ問題かといえば、投資余力が減少し、サービス内容の低下、競争力の低下につながるためだ。また損失吸収力が弱まるため、自己資本基盤が劣化しやすくなる。

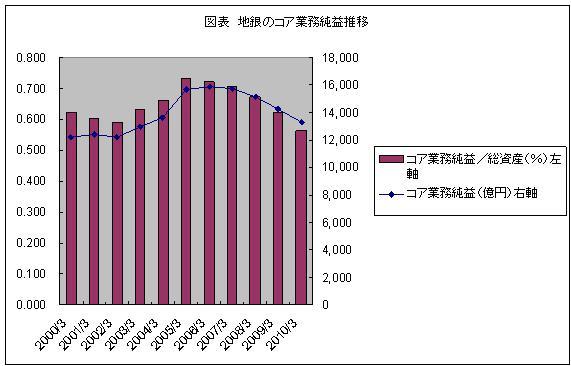

地銀全体のコア業務純益をみると2005年度以降減少し、2008年度以降は減少が加速している。またコア業務純益を資産で割った総資産利益率も低下し、過去10年で最低の水準となっている(図表)。

地元での貸出の伸び悩み、利ざやの低下には、以下の事情もある。

第一は、人口や事業所数の減少だ。日本の人口は2004年をピークに減少し、また事業所数は96年のピークから12%減少している。こうした動向は地域によって違いがある。2000年から2008年の人口増減率によって都道府県を5グループに分類して、グループ毎に地銀の業務純益の増加率を検証した(東京都を除く)。人口増加率がもっとも高いグループ(千葉、横浜、滋賀、埼玉、愛知、沖縄)の地銀は、2000年度から2009年度の間の業務純益の増加率は35%で、地銀平均の15%を上回った。一方人口減少率がマイナス4%を超える地域では、同比率はマイナス19%であった。人口動態は、個人や企業の資金需要を通じ、地銀の業績にも影響を与えているようにみえる。

有料会員の方はログインページに進み、朝日新聞デジタルのIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞デジタルの言論サイトRe:Ron(リロン)もご覧ください