量的・質的金融緩和から積極財政に転換せよ

2015年12月18日

日本銀行は、2013年4月4日に、消費者物価の前年比上昇率2%の「物価安定の目標」を、2年程度の期間を念頭に置いてできるだけ早期に実施するとして、「量的・質的金融緩和」と称する政策を採用することを公表した。ちなみに、同月以前の12カ月間の総合消費者物価指数の前年同月比上昇率は、平均でマイナス0・3%と、上昇ではなく下落であった。

それから2年半が経った2015年9月の総合消費者物価指数は、前年同月比で0・0%の変化で、インフレでもデフレでもない水準であった。その翌月の10月にはプラス0・3%になったが、日本銀行が掲げた目標に比べて非常に低い水準にとどまっている。

アベノミクスの「3本の矢」の一つとして、大胆な金融政策を手段として掲げ、デフレの脱却を目指していたはずである。

しかし、日本銀行は、自ら掲げた時間的制約の内に、自ら2%のインフレ率としたデフレからの脱却を実現できていないのは事実である。

日本銀行は、2%のインフレ率を達成できるのか、そもそも、そんなインフレ率を目標として設定する必要があるのか。一体全体、何が問題なのか。あるいは、まったく問題でないのか。

そもそも、国民経済の経済政策の政策目的は、実質的な国民生活の水準をいかにするかに尽きる。財政、金融、インフレ率などは、その政策目的を達成する手段に過ぎない。

以上の設問を考えるために、まず第1に、過去の消費者物価指数の水準、その変化率(インフレ率、マイナスの場合には、デフレ率と呼ぶべきか)の推移を、日本だけではなく米国などと比べて眺めて見る。

第2に、安倍政権は、アベノミクスの「新3本の矢」の一つとして、2020年度をめどに、GDP600兆円を達成することを政策目標として掲げた。この新規の政策目標と、日本銀行が掲げるインフレ率などの金融政策手段との関係を考えてみよう。

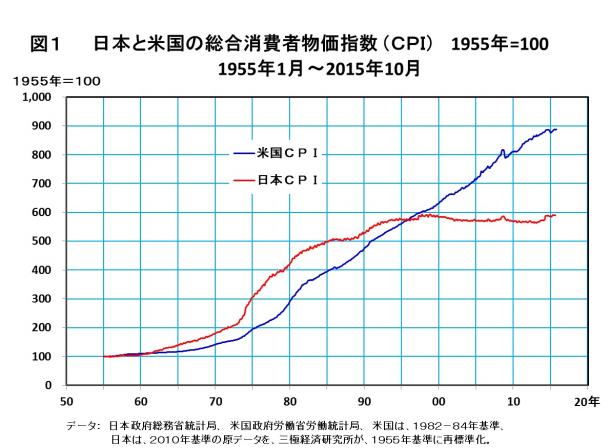

まず、日本と米国の総合消費者物価指数(CPI)の推移を、第2次世界大戦が終結して、両国共に経済状況が戦時から平時への調整が終わった1955年を基準にして見たのが、図1である。

日本と米国の総合消費者物価指数(CPI) 1955年=100

1955年1月~2015年10月

日本と米国の総合消費者物価指数(CPI) 1955年=100

1955年1月~2015年10月1990年代の半ばまで、日本のCPIの水準の方が、米国のCPIの水準よりも顕著に高めの水準を推移していたことが明瞭である。1990年代半ば以降では、日本のCPIは、若干は下振れ気味であるが、超安定水準で推移して来たとも言えよう。しかし、米国のCPIは、1980年代半ば以降の延長線をたどるかのように、上昇を続けて来た。最近の60年を振り返って見れば、日本のCPIは6倍弱、米国のCPIは9倍弱にも高騰して来た訳である。

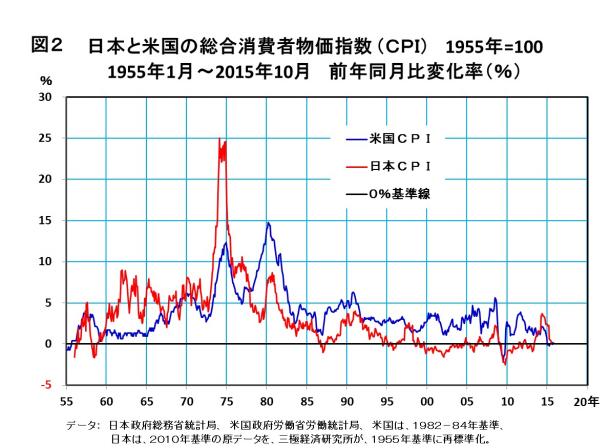

1950年代半ば以降の日本と米国の総合消費者物価指数の水準の変化率(インフレ率)を、前年同月比(%)で見たのが図2である。

日本と米国の総合消費者物価指数(CPI) 1955年=100

1955年1月~2015年10月 前年同月比変化率(%)

日本と米国の総合消費者物価指数(CPI) 1955年=100

1955年1月~2015年10月 前年同月比変化率(%)日本でも、米国でも、60年もの超長期間を眺めれば、インフレ率が、長期にわたって上昇した局面と、長期にわたって低下した局面があったのが一目瞭然となる。

日本の場合には、インフレ率は1970年代の半ばでピークを付け、米国の場合には、それから7年ほど遅れて、1981年ごろがピークとなっている。

最近の先進経済諸国の中央銀行は、自己の金融政策が宜(よろ)しかったので、インフレ率を2%前後に制御して来たと自画自賛している気味がある。

しかし、最近2世紀余りの産業革命後の先進経済諸国では、インフレ率は長期間では上昇・低下のサイクルを繰り返して来たのが歴史的な事実である。ただし、金本位制の時代には、物価水準は長期には安定していたが、1930年代以降の管理通貨制度(紙幣本位制)に移行してからは、物価水準は長期にわたって上昇するようになった。しかし、物価水準の変化率であるインフレ率の長期サイクルは残ったのが、最近60年余りの事実であった。

この管理通貨制の下でも、物価水準が必ずしも上がない事態があり得ることを示したのが、最近20年余りの日本経済であった。

最近20年近くは、インフレ率がマイナスになるデフレの問題は、米欧の多くの論者からは、特殊な「日本問題」と片づけられ、揶揄(やゆ)されて来た。

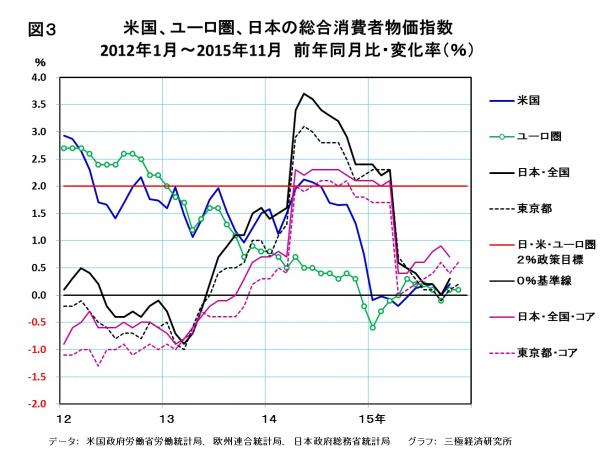

しかし、図3を眺めれば一目瞭然なように、最近の4年間ほどでは、米国やユーロ圏のインフレ率も、日本と同様に、ゼロないしはマイナス圏に向かって低下して来ているのが実情である。

米国、ユーロ圏、日本の総合消費者物価指数

2012年1月~2015年11月 前年同月比・変化率(%)

米国、ユーロ圏、日本の総合消費者物価指数

2012年1月~2015年11月 前年同月比・変化率(%)特に、米国の場合には、2008年秋から、デフレ回避のために大規模な量的緩和政策を繰り出して来たはずなのに、このありさまである。

日本のインフレ率の上昇は、2014年4月以降の消費税率の5%から8%への3%の引き上げでつり上ったが、一時的なものに終わっているのが実情である。前年同月比で見たインフレ率の上昇分は、増税開始1年後には大きくはげ落ちるからである。

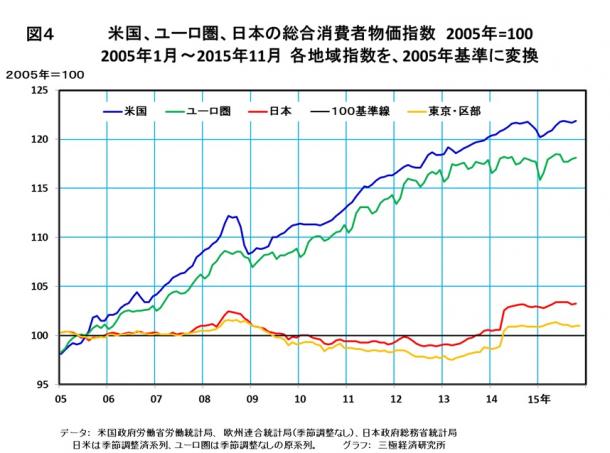

図4に明らかに示されているように、日本の総合消費者物価指数の「水準」は、消費税率引き上げ直後に上昇した以降では、大きく変化していないのが実情である。

米国、ユーロ圏、日本の総合消費者物価指数 2005年=100

2005年1月~2015年11月 各地域指数を、2005年基準に変換

米国、ユーロ圏、日本の総合消費者物価指数 2005年=100

2005年1月~2015年11月 各地域指数を、2005年基準に変換上記の事情は、日本銀行が直面する問題を考える際にも非常に重要であろう。量的緩和政策が、その唱道者たちが宣伝して来た効果を発揮していないのではないかと疑うのが、自然と言うものであるからだ。

日本の消費者物価水準は長期にわたって超安定、しかし、日本の一人当たりの実質GDPの成長は、最近の30年間余りでは、米国に比べて全く遜色がないだけではなく、ユーロ圏に比べると高い。この事は、日本経済批判を繰り返して来た米国のノーベル経済学賞受賞者のポール・クルーグマン氏なども、最近になって、ようやくにして認識されるようになって来た。

一人あたりの実質GDPが成長しているということは、日本国内の所得分配が適切ならば、日本国民の大多数の実質的な生活水準が上がるということを意味し、物価水準の安定と相まって結構に見えよう。

では、何が問題なのか。

有料会員の方はログインページに進み、朝日新聞デジタルのIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞デジタルの言論サイトRe:Ron(リロン)もご覧ください