ミレニアル世代が支持する安くて手軽な金融サービス

2016年09月08日

ようやくFinTechセンターを設立して本腰を入れ始めた日本銀行=東京都中央区

ようやくFinTechセンターを設立して本腰を入れ始めた日本銀行=東京都中央区ITを活用した新しい金融サービス「フィンテック」が躍進している。融資や決済・送金、資産運用など銀行が得意としてきた業務に、新興のフィンテック企業が続々と参入を始め、安住していた銀行から市場を奪おうとしている。フィンテックは、あらゆる金融サービスを安く手軽に提供する可能性を秘めており、銀行の既成秩序に対する民主化要求ともいえるうねりになっている。

フィンテックはFinance(金融)とTechnology(技術)を組み合わせた造語で、米国を中心にベンチャー企業やIT企業が続々名乗りを上げている。ビットコインなどの仮想通貨もその一部である。遅れが目立っていた日本でも、ようやくフィンテック企業が登場し始めた。

その一例が個人の資産運用を行う(株)お金のデザインだ。人工知能のロボアドバイザー・THEO(テオ)が、1口10万円からお客の希望にあった「国際分散投資」をしてくれる。THEOは、京都大学大学院特定教授の加藤康之氏らが開発した。

WEBサイト上で、年齢、何歳まで働くか、資産運用経験の有無、安定した配当・利息を重視するか、などの質問に答えると、世界で販売されている約6000種類の上場投資信託の中から、その人に最適なポートフォリオ(株・債券・実物資産などの組み合わせ)を提案してくれる。投信の売買はTHEOが自動的に判断して行う「お任せ投資」である。

年5%の利回りを目標にしており、今年2月に開始したばかりだが、ITに抵抗感のない若い世代を中心にすでに1万人近い顧客を獲得している。

同社の谷家衛(たにや・まもる)会長は「ゼロ金利の日本は『お金持ちの老人』に似て低成長だが、世界経済は年平均4%近い成長を持続的に実現している。成長が期待できる国や地域に投資することは世界経済のためになり、個人の資産保全にも役立つ」と、国際分散投資の意義を説明する。

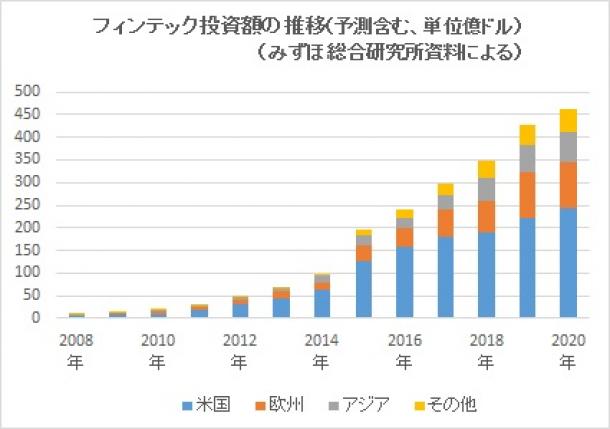

こうした資産運用のほか、預金、融資、送金・決済といった銀行の中心業務でもフィンテックがどんどん登場している。その研究開発の投資額は米欧中心に急増しており、今年は世界全体で2兆5000億円と、5年前の10倍に急増している(グラフ)。

グラフ「フィンテック投資額の推移」

グラフ「フィンテック投資額の推移」背景にあるのは、人工知能やビッグデータ処理、クラウドなどITの急速な進歩だ。SNSもフェイスブックは世界の9億人、ツイッターも4.5億人とつながる。こうしたグローバルなプラットフォームを前提に、銀行業務で破壊的イノベーションが起きるのは時間の問題だった。

安全で簡単、使い勝手がよいと宣伝するApplePay(同社HPより)

安全で簡単、使い勝手がよいと宣伝するApplePay(同社HPより)フィンテックとの競合により、お客を取られる銀行の収益悪化が予想されている。

まず融資の分野では、フィンテックは信用度が低くて銀行から融資を受けられない人や、緊急に融資を受けたい企業も対象にする。その信用審査は、ネット上に存在するお客の多種多様なデータ(ビッグデータ)を入手して人工知能で分析し、融資するかどうかを判断する。

例えば米国のPayPal(ペイパル)の場合、金利は20%と割高だが、審査時間はわずか5分ですむ。

決済・送金の分野でも、フィンテックは手数料が高くて小売店に評判が悪いカード決済に代わり、スマホなどで簡単にモバイル決済ができる。米国のApplePay(アップルペイ)や日本の楽天スマートペイがそれにあたる。

フィンテックは、デジタル・ネイティブと言われる若者ほど、こだわりなく受け入れている。特に欧米では1980年代~2000年代に生まれた「ミレニアル(千年紀)世代」が、便利で快適なフィンテックを歓迎している。

有料会員の方はログインページに進み、朝日新聞デジタルのIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞デジタルの言論サイトRe:Ron(リロン)もご覧ください