小原篤次

2010年08月30日

今回の円高の異例さは、期間の長さである。

円高を「1ドル=100円未満の水準」と定義すれば、2009年4月14日以降、すでに1年半が経過した。すでに会計年度で2期目、6四半期目に突入した。1995年の場合、1月12日から9月8日まで8カ月間だった。

もっと早く政策を検討すべきだった。

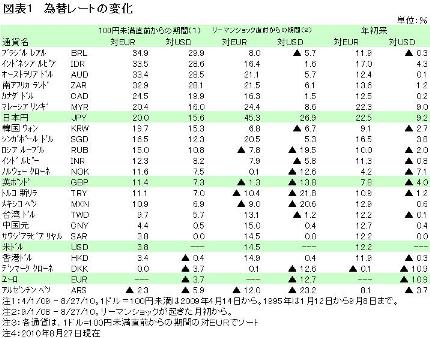

図表1は各国通貨の変動率を対ユーロ(EUR)と対ドル(USD)で整理した。期間は、1ドル=100円割れが始まった月の初め(2009年4月1日)から、リーマン・ショックが起

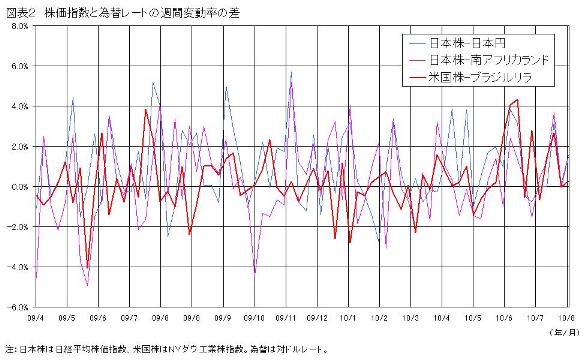

そして、図表2は、為替が、株価指数に近い水準で価格変動することを示した。為替や外貨建て債券は、株式に匹敵するリスク資産であることが分かる。為替レートの変動性は、少なくとも1990年代から簡単に観察できる。典型例は、1997年のアジア通貨危機や、1998年のロシア金融危機である。1990年代後半の2年間に比べ、今回、変動性

◇行き場のない中央銀行の低コスト資金◇

世界金融危機で先進国は金融緩和政策を維持している。低コスト資金は企業倒産や銀行破たんなど信用不安の連鎖の防止に大きな効果があった。しかし、先進国では景気低迷期のため、設備投資に回る資金がすべてではない。すると、低コストの資金の一部は個人の住宅ローンのほか、ファンドなどを通じて、不動産投資、商品や株式市場(株式による資金調達、新規株式公開、企業合併・買収などを含む)に還流し、リターンを期待することになる。中央銀行の資金は、投資マネーに転換され、資産価格を押し上げることで、経済全体のリスク許容度を改善する効果がある。リーマン・ショックから半年が経過した昨年3月以降、こうした循環が始動した。中国など新興国や資源国は、実体経済でも、いち早く力強い景気回復を示した。米国でも「出口論」が議論され始めた。

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください