現代の積極的な投資家はピケティ氏の論理をはるかに超える収益率を得る

2014年09月03日

日本や世界の金融市場でイールド・ハンティング(利回り狩り)が過熱している。とりわけ低格付けで高利回りの社債である欧米のハイ・イールド債が富裕層や投資家の人気を集め、価格が上昇してバブルの様相を見せている。日米欧の金融緩和で市場にだぶつく資金がより高いイールド(利回り)を求めて流入している。

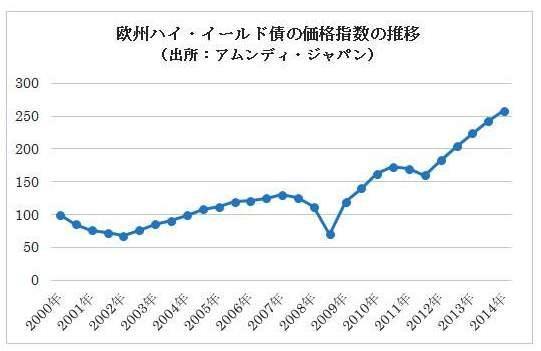

ハイ・イールド債は格付けがBBやBという信用力が低い企業が発行する社債で、ジャンクボンドとも呼ばれる。高利回りだが高リスクの商品である。右のグラフは欧州企業が発行するハイ・イールド債の価格の変化を指数で示している。2008年のリーマンショックで40%ほど大暴落したものの、V字回復して上昇を続けている。

欧州ハイ・イールド債の利回りはふつう5%程度だが、欧州の国債利回りは1.5%(指標値)なので、その差が3~4%ある。それだけでも高利回りだが、ハイ・イールド債に為替取引を組み込んだ金融商品にすると、利回りは年10~30%にもなる。

その仕組みはこうだ。まずハイ・イールド債の通貨(ユーロ)を高金利の新興国通貨(ブラジルレアル、トルコリラ、豪州ドル、南アフリカランドなど)に切り替えることで金利差を上乗せする。ブラジルレアルやトルコリラであれば10%が乗る。さらに為替取引による差益も加えて高リターン商品に変える。金融工学やデジタル化の進化がそれを可能にした。

この種の金融商品は、米国のハイ・イールド債を含め、日本でも様々なタイプのものが主に投資信託として売られている。国内の金融商品は利回りがほとんど1%以下なので、不満を持つ投資家がこれらの投信に流れ、市場規模は急拡大している。

いまフランスの経済学者トマ・ピケティ氏の著書「21世紀の資本」(日本版は年内出版予定)が注目を集めている。この本は米国、英国、フランス、日本など20か国以上の過去約200年間の統計をもとに、「資本収益率はつねに経済成長率を上回っていた」ことを実証している。

資本収益率とは株や不動産に投資して得られる利回りのこと。同氏によると過去ずっと年5%前後あり、その富は再投資によって複利的に増えてきた。一方、経済成長率は1~2%であり、それに連動する労働賃金で生活する人々の富はあまり増えない。「その差が長年蓄積して貧富の格差を広げてきた」とピケティ氏は言う。

しかし、ハイ・イールド債の例でわかるように、現代の積極的な投資家はピケティ氏の論理をはるかに超える収益率を得ることができる。

気になるのは仕組みが複雑なせいか、

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください