共同体主義と自由主義の対立、アメリカ社会の公正性に対する強い疑念も背景に

2015年02月10日

いよいよ大論争が始まった。

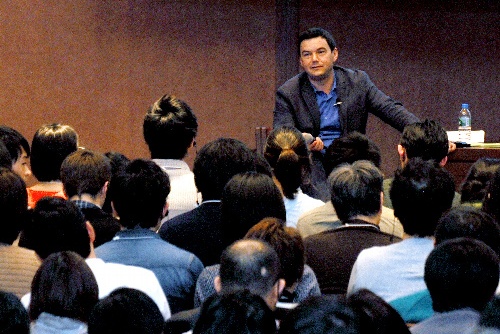

来日し、学生たちと対話するトマ・ピケティ氏=2015年1月31日、東京都文京区

来日し、学生たちと対話するトマ・ピケティ氏=2015年1月31日、東京都文京区 WEBRONZAで小原篤次氏が、この1月3日に開催されたアメリカ経済学会での『21世紀の資本』を巡るパネル・ディスカッションの様子を報告されている。(「ピケティ氏が議論の中心、米経済学会年次大会報告」1月13日)小原氏が書かれているとおり、このパネル・ディスカッションは動画配信されているので、誰でも見ることができる。私もこのウェブキャストを見た。

http://events.mediasite.com/Mediasite/Play/b6d6725ea1df49c896fc82465f732e9b1d

このセッションの司会兼報告者を務めたのは、日本でも経済学の教科書で有名なグレゴリー・マンキュー・ハーバード大学教授である。他の報告者は、経済成長論の専門家であるデイヴィッド・ワイル・ブラウン大学教授、そしてアメリカンエンタープライズ・インスティテュートのケヴィン・ハセット氏。マンキュー教授も含め、いずれも政治的には共和党寄りの人々であり、ピケティ氏の唱えるグローバルな資産課税には反対の立場である。

ここにはリベラル派のクルーグマンやスティグリッツといったピケティ応援団はいない。おそらくアメリカ経済学会は、争点を明確にすることを考えたのであろう。

本稿では、以下、マンキューのピケティ批判に焦点を当てて、何が争点なのかを見てみたい。なお、彼がこのパネル・ディスカッションの為に用意した小論文のタイトルは、”Yes, r>g, so what?”(r>g で何が問題なの?)。

マンキューは、先ず、資本の収益率(r)が経済成長率(g)より高いのは、それ自体は資本主義の健全性を示しているもので問題はない、という。r>g とは、世界が未だに資本不足の状態であり、資本に十分な収益機会があり、したがって資本蓄積のインセンティブがある、ということである。

逆に r<g であるなら、それは資本の過剰蓄積により収益機会が無くなった状態だから、投資活動が停滞して経済の成長が止まる。もしもこういう状態が続けば、消費を奨励して資本を取り崩す必要があるが、これは容易ではない。

更にマンキューは、ピケティの懸念する「持つ者と持たざる者の格差」は、現に存在する相続税を考慮すると、階層を固定することはない、という。

例えば、金持ちの子供の数を平均2人であるとして、世代の入れ替わりに35年を要するとすると、相続人は年率2%で増えている計算になる。言い換えると、相続人一人当たりの財産が年率2%で減少する。

更に、資本収益だけで生活する大金持ちを考えると、その消費性向は経験値から資産の約3%なので(ここでは消費に寄付行為も含んでいる)、手元に残る所得はr-3%、これが資本の蓄積率である。

また、アメリカの相続税は連邦税と州税を合わせると50~55%である。世代交代が35年だと仮定すれば、相続税の年率は約2%ということになる。

つまり、子供の数を二人と仮定して、資本所得からの消費と相続税を考慮すると、r-7>g でなければ世代をまたぐ資本蓄積が成長率を超えることはない。ピケティの指摘するrが4~5%、gが1~1.5%だと仮定しても、資本は世代を跨いで蓄積されることはない、というのがマンキューの主張である(マンキューによれば、アメリカではgは実際には平均3%)。

マンキューは、ピケティの提案する資産課税は、確かに格差を縮小する効果はあるが、成長を阻害して、資本家・労働者双方にダメージを与える、と主張する。

マンキューの説明は新古典派成長モデルを使ったかなり技術的なものなので、これを省いて結論だけを言えば、「資本課税は資本の蓄積を阻害するので、労働生産性の上昇を抑え、たとえ資本税が全て労働者に再分配されたとしても、資本税がない場合に比べて、労働者の所得と消費水準を低下させる」

そして、ウィンストン・チャーチルを引用して、

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください