山本太郎と直接討論して感じたこと「トンデモ理論は封印し、正攻法で闘え!」

2019年10月04日

7月の参院選ではブレーク前夜かと思わせるほどの躍進を遂げた「れいわ新選組」。代表の山本太郎氏は現在、全国遊説ツアーを始めたばかりである。

つい数日前まで、スタート地域に選んだ北海道を回っていたが、消費税率が10%に引き上げられた10月1日夜、久しぶりに東京・新宿駅前で演説会を開き、「消費税廃止」を訴えた。

演説を聴きに行った。

開始予定である午後7時。演説場所となった新宿駅西口・小田急百貨店前にはすでに千人を超えると思われる支持者が集まっていた。7時を回ってどんどんと人の輪が広がっていく。指定されたスペースだけでは収まりきらず、駅建物の中や道路の向こう側にまで聴衆がはみだして山本氏を待っていた。

れいわ新選組の支持層の中心は参院選では40代だったそうだ。ただ、集まっていた人々は一見するかぎり老若男女さまざまだった。お年寄りや若者も大勢いた。道を行く会社勤めの人たちもときおり足を止めていくが、前方に集まっていた支持者の多くは、ネクタイも背広も着ていない人たちだった。

15分ほど遅れて山本氏が到着した。すると、オッオー!と歓声が響く。支持者からは「太郎さーん!」と熱狂的な掛け声もあがった。

参院選から2カ月半、衆院選もしばらく先になりそうな今の時期でもれいわ旋風の熱は衰えてはいなかった。

山本太郎氏の街頭演説会=10月1日、東京・新宿

山本太郎氏の街頭演説会=10月1日、東京・新宿参院選でれいわ新選組と山本氏を躍進させた最大のエンジンは「消費税廃止」という訴えである。

この日の演説会も2時間にわたってこのテーマを語り続けた。そして最後に「消費税廃止への第一歩として消費税を5%に減税する野党共闘をやりたい。ぜひ協力してほしい」と次期衆院選挙を見すえて訴えた。

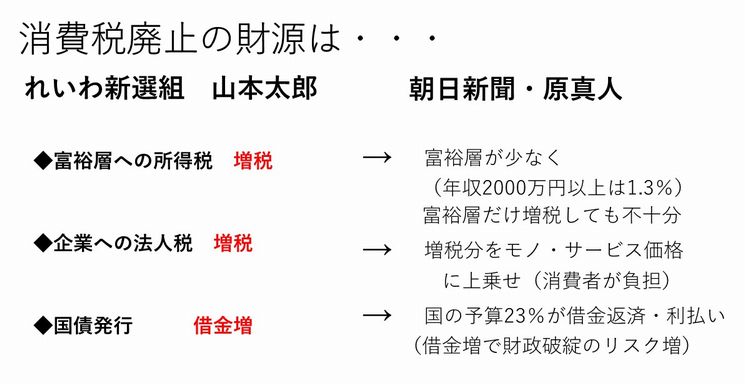

山本氏は消費税廃止に伴って失う財源(20兆~25兆円)の代替財源として三つの手段をあげている。

第一に所得税増税。金融総合課税で、株取引などでもうけている金持ちなどに大増税をする。

第二に法人税増税。累進税制にして大企業ほど税負担を重くする。

そして第三に国債発行。財源不足はいくら借金してもかまわないという。

私は消費税を中心とする増税こそが財政健全化の最善の手段だと考えている。

それでも、山本氏が「所得税や法人税の増税で消費税廃止分をまかなう」と言うなら、それも対案として歓迎すべきだと考えている。

なぜなら、与野党のこれまでの税制論議は「消費増税に賛成か、反対か」という二元論だった。これでは結局は国債だのみ、借金だのみの財政悪化路線をひた走る結果となってしまう。不毛な議論をやめて「どの税で財源を捻出するのがいいか」という建設的な議論のステージに早く切り替えるべきだ。それには山本案も大いに議論に値すると考えている。

だが、山本氏が国債だのみの逃げ道も作って消費税廃止のキャンペーンを張っているのだとしたら、とても賛同できない。

こうした私の立場は『論座』の8月8日の記事『山本太郎の消費税廃止、増税派の私が評価するわけ』で詳しく書いた。

実はこの前夜の9月30日夜、私はBS-TBS「報道1930」に山本太郎氏とともに出演した。そして彼の消費税廃止論に反論を試みた。

番組側が山本氏と私の意見の違いを簡潔にフリップにまとめて示してくれた(下の表参照)。

ただし山本氏の主張のように「消費税廃止」に伴う財源の穴埋めのためではない。これまででさえ日本政府は毎年度、30兆円以上の財政赤字を垂れ流しているわけだから、あらゆる税を総動員してこれを埋め合わせるべきだ。そんな考えにもとづく。

山本氏に個別に反論したのは、消費税廃止に伴う20兆円以上の穴を金持ち増税や大企業増税でまかなおうというのは現実的ではない、と言いたかっただけである。

同番組の松原耕二キャスター、高畑百合子アナウンサー、それにゲストの前田浩智・毎日新聞論説委員長とともに、山本太郎氏と議論した論点を一つずつ振り返ろう。

まず、所得税。山本氏は「金持ちの金融所得に総合課税をかけて、所得税全体を増やす」と主張した。この案自体には大きく言えば賛成である。

山本氏が強調するように、たしかに今はものすごい高所得者であっても税負担率が低くなる奇妙な現象が起きている。なぜそんなことになるかといえば、超高所得者は給与ではなく、配当や株、債券の売買などの金融取引で得た所得が大きいからだ。

金融所得の多くは分離課税(税率20%)の対象で相対的に税率が低い。だから株取引でもうければもうけるほど、その納税者の税負担率が下がるという現象が起きてしまう。

実際、日本の申告納税者の所得税負担率をみると、平均でもっとも高いのは合計所得額が1億円クラスの人たちで28.5%。それより高い所得金額になるほど、税負担率はどんどん低くなっていく。100億円以上の所得があっても、課税所得2千万円の人と同じくらいの負担率(17~18%)になってしまうのだ。

この矛盾を是正しようという山本案には賛同する。

ただし難しい問題もある。株取引は必ずもうかるわけではなく、損をする場合もある。もうけに増税するなら、損をしたときに損金にしろ、という要求も出てきかねない。そこが悩ましい。

いずれにしても、日本には米欧と比べると超金持ちが少ない。米国のビル・ゲイツやジェフ・ベゾスのようなスーパーリッチはほとんどいない。最高税率が適用されている高所得者層は約10万人。納税者の0.2%にすぎない。この層の最高税率(国税)を45%から仮に20%幅引き上げるとしよう。それでも税の増収額はせいぜい5000億円ほどだ。

納税者5千万人の6割を占める最低税率(5%)の人たちにも薄く広く負担してもらわないと、大幅な税収増は期待できない。それはもしかすると、消費増税より難しいチャンレンジだ。だから財務省は「消費税のほうがよりマシ」と考える。

次に法人税。これについては以前の『山本太郎の消費税廃止、増税派の私が評価するわけ』で書いたので、ここでは詳しく説明しない。要は消費税をやめて法人税を増税したところで、結局は消費者の負担はそれほど変わらないということである。

消費税の負担分はコンビニのレシートに記載されるから、税額がとてもわかりやすい。ただ法人税だって企業が損をしてでも売っていない限り、商品価格に反映されているはずだ。

法人税は企業所得に対して課税されている。一方、消費税も企業の売り上げに対して課税される。税務署に納税しているのは法人税も消費税も、どちらも事業者である。

「消費」税、「法人」税という名前のおかげで、消費者は自分が負担しているのは消費税で、法人税は関係ないとイメージしがちだが、実は似たような税なのだ。消費税の実態は、売上高に応じて課税される外形標準課税型の法人税なのである。

だから、「庶民のために消費税を廃止して、法人税を大増税する」と叫んだところで、その実態は、事業者への課税の仕方を変えているにすぎないのではないか。消費者が支払う商品・サービスの価格には、いずれも最終的には何らかの形で転嫁されている、ということなのだ。

山本太郎氏の街頭演説会=10月1日、東京・新宿

山本太郎氏の街頭演説会=10月1日、東京・新宿さて、ここまで税目ごとに山本氏の代替税源案に反論してきた。それでも、私は山本案に絶対反対という立場ではない。問題があったり、結局はそれほど変わらなかったりしたとしても、最終的に財源を確保できるなら、それは有権者や納税者がどちらの負担方法を選ぶかという選択の問題になるからだ。

問題は、比較表の最後の項目、「国債発行で借金増」だ。

山本氏は9月30日の「報道1930」のなかで、こう話した。

「すべてを税でまかなう必要はないと思う。消費税をやめることで20年続いたデフレ、人々が貧乏になり、7人に1人の子どもが貧困、5人に1人の高齢者が貧困、3人に1人の単身女性が貧困という状況を変え、生活を引き上げないといけない」

すかさず松原キャスターが尋ねた。「それはMMTのような主張ではないのですか?」

「MMT」。先ごろ来日したステファニー・ケルトン米ニューヨーク州立大教授らが唱えている「現代金融理論」である。すごいインフレにならない限り、自国通貨を発行している国はいくらでも財政赤字を出してかまわない、という考え方だ。自国通貨建ての紙幣を刷りまくれば、いくらでも財政赤字を穴埋めできる、という考え方である。

今年になって日本で一躍注目されるようになったが、MMTがこれほどもてはやされている国は日本だけだ。米国では主立った経済学者たちがこぞってこれを批判し、相手にしていない。

ケルトン教授は「この理論のモデルは日本」と指摘している。まさにアベノミクスと日本銀行の異次元緩和を説明したような理論である。日銀が日銀券を大量に刷りまくって、膨張する赤字国債を買い支え、政府財政を支えているのだから。

しかし、これはきわめて危険な道である。

戦前・戦中の日本政府もまた「国家があり続けるかぎり、国債が償還されないことはない」と宣伝し、国民に多くの国債を買わせた。その結末がどうなったか。戦後すぐ、国債は「紙くず」となり、国民の投資は何の見返りもなく泡と消えた。

山本氏は「そんなことは起こらない」と言う。「財政破綻というが、いつなるのか? 破綻するならもっと金利が上がってもいいのに、実際には下がり続けている。日本の財政は健全だということではないか」

「財政破綻」のかたちはさまざまだが、たいがいは国家がなくなるわけではなく、むしろ政府存続のために国民が犠牲になるケースが多い。

戦後の日本が典型的だ。預金封鎖、新円切り替え、100%近い財産税、そしてハイパーインフレ……。こうした方法で政府は国民の資産を根こそぎ収奪する。政府は借金を踏み倒し、みずからは生き残る。そして健全財政に復帰し、戦後の財政を一からスタートできたのである。その陰で庶民生活は破綻した。すべての国民が困窮した。

おそらくはそうなるときには、その前に市場が警告を発するだろう。日銀が国債を買い支えているから、国債暴落はすぐに起きないかもしれないが、日銀が紙幣(電子情報も含めて)を刷りまくった結果、円の信用がなくなることが考えられる。

通貨円が暴落すれば、政府や日銀では止められない。外国為替市場は巨大すぎて、国家でも対抗できない。ここ数十年の間だけでも、ポンド危機の英国、ルーブル危機のロシア、バーツ危機のタイ、みなそうだった。

山本氏は番組内で「ハイパーインフレ? そんなものは日本では起きませんよ」「MMTから学んでいるわけではなく、財務省から学んだ。以前、自国通貨建ての国債のデフォルトは考えられない、と財務省自身が格付け会社に言っていたじゃないですか」と反論した。

財務省も苦しいところだ。国債市場で日本国債の信用を失ったらおしまいなので、そんな説明を海外の格付け会社にしたこともあった。だが財務省とて、今現在の本音は「このままで国債発行の未来は大丈夫だろうか」と不安でいっぱいなのである。

山本氏の言うように、産業構造も政府機能もしっかりしている日本では、ジンバブエやベネズエラのような数千万%、数億%というような天文学的な規模のインフレは起きないのかもしれない。ただ、1ドル=300円ほどまで円が急落するレベルであれば、十分に想定できるのではないか。

もしそうなったら、どうか。少なくともドル建ての輸入価格は3倍になるということだ。

エネルギーと食料をほとんど輸入に頼っている日本では、それでも致命的なショックになる。アジアのサプライチェーンに部品供給を依存する日本の製造業は苦しくなる。ガソリン価格も、パンや牛肉などの食料品価格も、そして中国からの輸入に頼っている100円ショップやユニクロも、軒並み価格が2倍、3倍になる。これでは多くの国民が困窮するのではないか。

これをハイパーインフレと呼ぶかどうかはともかく、巨大ショックになるのはまちがいない。そのクラスの超円安、急激インフレは政策しだいで十分にありうると考えるべきだろう。

もう一つ、山本氏に言っておきたいことがあった。残念ながら番組では時間切れで言えなかった。

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください