世界の企業が表向き持つ「倫理」は正しいのか? 日本人的道徳は通用しないのか?

2021年07月28日

東芝の定時株主総会が終わってから約1カ月が経つ。この間、東芝は新たなCEO候補、また取締役候補を探してきたはずだが、まだ決まらないのだろうか。

筆者は「論座」で6月30日付「東芝・永山取締役会議長の再任に株主が『ノー』を突き付けた理由」と、7月15日付「東芝『株主への圧力問題』の調査報告書をめぐる疑問と違和感」の二つを書いたが、これらに対しては直接・間接に多くのコメントを戴いた。この場を借りて深く御礼申し上げたい。

いただいた意見を総合すると、前者については、「日本企業では経営判断は執行部サイドの仕事であり、取締役会も執行部が作ったストーリーに乗るのが基本」というものだった。東芝に限らず日本企業では、終身雇用制のもとで、「会社は社員のためのもの」という考え方が色濃く残り、経営と執行は分離されていないという指摘である。

後者については、日本では馴染みの薄い「フォレンジック調査」の説明に興味を持っていただいたと同時に、「第三者委員会」の見直しの必要性、日本と米国ではコンプライアンスの考え方が違うのではないか、というものが目立った。日本では、ガバナンスもコンプライアンスも形式的なものに陥り、機能していないという指摘だ。

どちらも日本の現実が見て取れて興味深い。本稿では、こうした意見等も踏まえ、企業経営にかつての日本人的な道徳(morality)は通用しないのか、表向き世界のすべての組織が持っている倫理(ethics)は正しいのか、という点について論じたい。誤解を恐れずに言えば、「日本型資本主義」の復活はありうるのか、ということである。

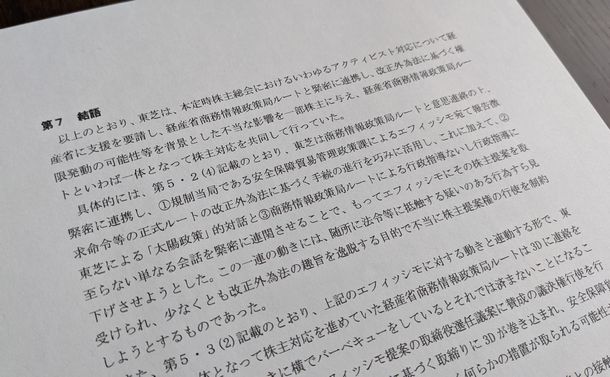

6月25日にあった東芝の定時株主総会は、経営側の「敗北」となった=東京都新宿区

6月25日にあった東芝の定時株主総会は、経営側の「敗北」となった=東京都新宿区今年6月10日に公表された「調査人の調査報告書」で不正と決定付けられるほどの問題として扱われた昨年のプロキシーファイトは、Effissimo Capital Management Pte Ltd(以下、エフィッシモ)側が勝利する結果となった。東芝はこれに1年以上を費やすというミスを犯した。

まず押さえておくべきは、エフィッシモが企業倫理上も東芝の取締役会に勝っていたという点である。「企業倫理」とは、今回の例で言えば、株主と取締役会・企業の執行部サイドが対立した場合、企業として最適な判断をする際の規範である。

エフィッシモのようなアクティビスト(モノ言う株主)の目的は、あくまで「リターンの極大化」(≒株価の上昇と配当の高額化)であり、その方法については取締役会に任せている。取締役の行動が、株主が考える企業倫理の観点から納得できるものでない場合、その取締役は解任されて当然だ。

仮に、株主からの要求が、明らかに無理筋なリターンを求めるものであれば、取締役会はそれを変更させる能力が必要である。「調査人の調査報告書」を100%信用するならば、東芝の場合、執行部サイドも取締役会も、企業倫理の観点から攻めるエフィッシモに自力では抗しえず、政府に頼らざるを得なかったことになる。

東芝が、エフィッシモや外国人等の投資家から6千億円の調達を行ったのは2017年12月。その5カ月後に車谷暢昭・代表執行役会長兼最高経営責任者(CEO)が誕生するのだが、この時、アクティビストが彼に信任を与えたのは、両者の目的が一致したからだろう(東芝の取締役会は事前に大株主には車谷氏を紹介したはずだ)。ちなみに、各種報道によれば、車谷CEOを推挙したのは日本政府なので、この段階では、官民と株主の目的が一致していたと考えるのが合理的だろう。

実際、車谷CEOは、就任後からメモリー、セキュリティー、パソコン、物流部門の4部門を相次いで売却した。これは「財務上の数字の世界」(≒売却によりキャッシュフローを増やし、短期的には黒字も増やす方法)だったので、元銀行マンである彼の得意技だったと考えられる。

ところが、アクティビストが株価を上げるために他の部門売却も要求すると、様相が変わった。防衛やエネルギー部門は売却できないという壁にぶつかった東芝は、この難題を乗り切るために監督官庁の権力を使おうとした。それが、企業倫理の範囲を超える行動だったのだ。

外部弁護士らによる東芝の調査報告書。「不当に株主提案権の行使を制約しようとするものであった」などの記述がある

外部弁護士らによる東芝の調査報告書。「不当に株主提案権の行使を制約しようとするものであった」などの記述がある ここで、読者の方々に理解してもらいたいのは、社外から企業立直しのために迎えられるCEOとアクティビストとは、「リターンの極大化」という目的を共有する点で利害が一致するということだ。

そうした観点から、2015年からの東芝の公開情報を冷静に読み解くと、社外取締役の永山治取締役会議長の就任(2020年7月末)前から、取締役会もこの目的に沿った両者の判断を支持していたことが窺われる(真実を確認するためには、株主権を行使して取締役会議事録を閲覧する必要があるが……)。

ただし、2018年4月、PEF(Private equity fund)であるCVCキャピタル・パートナーズ代表取締役会長でシャープの社外取締役でもあった、元三井住友銀行代表取締役副頭取の車谷氏をCEOとして招いたことは、企業再生を進めようとする一方で、東芝とっては問題含みの人事だったようにも感じる。

PEFは企業に投資して再生後に売却することで高いリターンを取ろうとするファンドだが、実態は「選択と集中」という大義名分を掲げ、コスト削減を徹底して、出来るだけ短期に高いリターンを取ることを旨とする。また、同業他社の内情を知る取締役が即座に東芝のCEOに就任することは、(日本でなければ)利益相反との誹りを免れなかったかもしれない。これは、道徳観の問題だ。

事実、車谷CEOは就任半年後、東芝のパソコン部門をシャープに売却、本年4月にはCVCに東芝を売却しようとした問題で辞任する羽目になった。

おそらく彼は、企業倫理のもとで、株主と一致した部門売却を続けることで、自分を選んだ日本政府や株主との関係を良好にしてきたが、防衛やエネルギー産業だけが残る状況に近づいた段階で、日本政府の立場を寄らざるを得なくなり、一方で株価が低迷したため、株主との関係が悪化するというジレンマに陥ったのではないだろうか。それを打開するため、車谷CEOはまず日本政府の手を借り、次に古巣のCVCによる東芝の丸ごと買収提案を受け入れる話を進めたということではないだろうか。

彼にすれば、取締役会は問題発生時には頼りにならなかった。東芝の執行部も、慣れ親しんだ手法として、経済産業省を頼ること以外の提案を持たなかったのだろう。車谷CEOはある席上で、東芝のことはほとんど何もわからないと漏らしたそうだが、メガバンクという日本株式会社の権化のような場所で働いてきた彼をしても、東芝は経営の難しい会社だというのが本音だったのだろう。

東芝の看板=川崎市

東芝の看板=川崎市終身雇用のもと、長期にわたる人間関係を大事にしてきた日本企業は、株主価値の向上や経営者の高額報酬といった、欧米的な個人主義の雰囲気の中にある資本主義の奥底にある、「自分の企業だけが勝てば良いという」という意識とは、一線を画して頑張ってきた。だが、それは1990年代後半に不良債権問題で日本経済の根底が壊れることで、幕を下ろした。

不良債権問題の解決については、産業再生機構など再生業者の手腕によるという説と、2000年以降の日本経済の自立回復を理由に説がある。いずれにせよ、その過程を経て、日本企業の目的は短期利益優先に明確に変わった。

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください