安心できる老後のための三つの注文

2019年01月25日

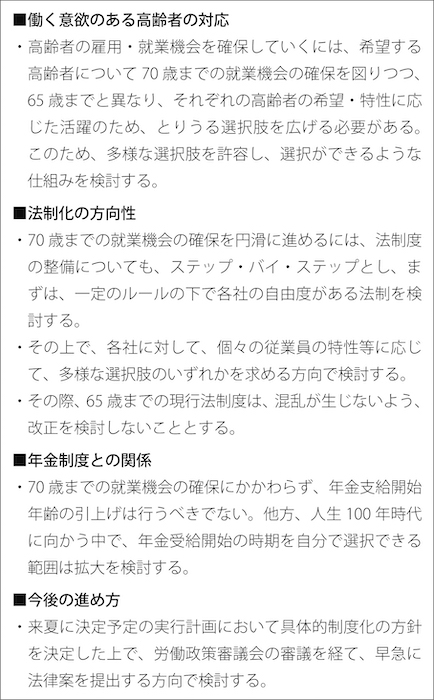

図表1 2018年11月「経済政策の方向性に関する中間整理」より(一部抜粋)

図表1 2018年11月「経済政策の方向性に関する中間整理」より(一部抜粋)かつては60歳になれば年金が受給でき、リタイアするのが当たり前だった。しかし年金支給開始年齢の引き上げに伴って2013年に改正高年齢者雇用安定法が施行され、企業は65歳まで働き続けられる環境整備を義務づけられた。そして「人生100年時代」といわれる中、いよいよ70歳まで雇用継続年齢が延長されるわけだ。

幅広い年代からマネープランの個人相談を受けるFP(ファイナンシャルプランナー)として、まず政府の方針をどう解釈したかを述べたい。

社会保障費の増大が国の財政を圧迫する中、国の本音は「できるだけ長く働いてもらい、年金を受け取る人を減らし、年金保険料を納める人は増やしたい」というところにあるはずだ。この点、中間報告では「年金制度との関係」として項目を設けている。この部分を確認すると、「年金支給開始年齢の引上げは行うべきでない」と明記されているため、雇用継続年齢が70歳まで延びることに伴って年金支給開始も70歳になるというわけではない。

このほか「年金受給開始の時期を自分で選択できる範囲は拡大を検討する」とされているのは、年金の繰り下げ受給に関する見直しである。現在、年金は65歳になれば受け取れるが、最長70歳まで任意で受け取り開始年齢を繰り下げることが可能だ。繰り下げを行うと、受給できる年金の年額が繰り下げた期間に応じて増えるため、長生きしさえすれば「お得」ということになる。就業年齢が70歳まで延長されるのに合わせ、繰り下げを最長75歳まで認めるといった見直しが行われる可能性が高い。この点については個人の損得はケース・バイ・ケースであり、選択肢が増えるという意味では歓迎していいだろう。

筆者が気になるのは、中間報告に書かれていない部分だ。具体的には、在職老齢年金制度の行方に注目している。

在職老齢年金とは働きながら受給する年金のことで、給与と年金額の合計が一定水準(現在は60~64歳で月28万円、65歳以上で月46万円)を超えると、年金額の一部または全部が支給停止となる制度だ。「年金を受け取る人を減らし、年金保険料を納める人を増やす」という観点では、在職老齢年金に手を加える可能性があるのではないかと見ている。たとえば現状では60~64歳は働けば年金が一部または全額カットとなるケースが多い一方、65歳以上は働き続けていても満額受給となるケースが多いが、65~69歳についても働き続ければ一部または全額カットとなるよう見直される可能性がある。逆にいえば、70歳までの雇用継続年齢延長はそのための布石でもあるのだろう。

70歳までの雇用継続年齢延長は来夏には具体的制度化の方針を決定するとされており、法制化までスピーディーに進むことが予想される。大きな影響を受けるのは、主に現在50代の会社員だろう。

では、50代会社員は70歳まで働き続けられる制度をどうとらえるべきなのか。結論を先にいえば、これは喜ばしいことだと考える。

個人相談を受けていて強く感じるのは、今の50代は老後資金の準備が遅れている人が多いということだ。さらにいえば、50代を取り巻く環境は厳しく、これから貯蓄のペースを上げて十分な老後資金を作れる人も少ないと考えられる。筆者は、多くの人は65歳まで働いても「悠々自適の年金生活」は送れないのではないかと考えている。

現行制度のもとでは、もし「生活のために再雇用が終わる65歳以降も働きたい」と考えたとしても、自ら仕事を探せる力がある人は限られるだろう。継続雇用年齢が70歳になれば、「まだ働かなくてはならないのか」と不満を口にするかもしれないが、本音では多くの人が「継続雇用はありがたい」と受け止めるのではないか。

継続雇用年齢引き上げがマネープランに与える影響は大きい。

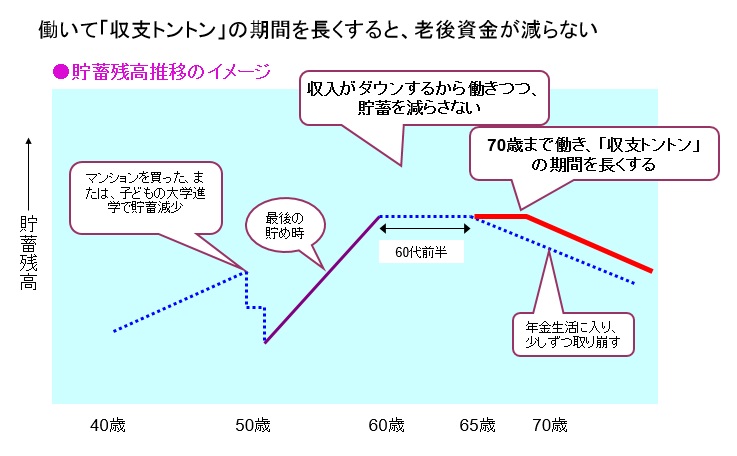

図表2は、一般的な貯蓄残高推移のイメージを示したものである。子どもの教育費支出が終わった後、60歳で定年退職するまでの間が老後資金の貯めどきだ。定年退職を迎えると、通常は再雇用後の収入が大きくダウンするため、貯蓄を増やすのが難しくなる。年金収入と再雇用後の給料で「収支トントン」の生活を目指すのが現実的である。年金生活に入ったら、年金だけでは不足する分は退職金や60歳までに貯めた老後資金を取り崩しながら生活していくことになる。

図表2 働いて「収支トントン」の期間を長くすると、老後資金が減らない

図表2 働いて「収支トントン」の期間を長くすると、老後資金が減らない筆者は企業や自治体が社員・職員向けに実施する退職直前セミナーの講師を受託しており、セミナーを受講した人から老後の生活設計などについて個人相談を受けることも多い。このため、長くセミナーを担当している企業や自治体については、社員・職員のおおまかな貯蓄動向を把握している。そこで感じるのは、10年、15年前に比べ、同じ50代でも貯蓄額に差がついているということだ。

一昔前までは、「悠々自適の年金生活」を目指せる50代が多かったが、今は老後資金を貯められていない人が非常に多い。「このままでは老後に生活が立ち行かなくなる」と危機感を覚える事例も少なくない。

セミナーでは、退職時までに用意すべき貯蓄額の目安について質問されることも多い。これは生活スタイルなどにもよるため一概には言い難いが、筆者はその点について断りを入れたうえで「この会社にお勤めの場合、企業年金を考慮すると老後資金は○○○万円が一つの目安です」などと答えるようにしている。このとき、ため息をついて困った顔をする参加者が毎年増えているようにも感じている。もちろん無謀な金額を示しているわけではなく、一昔前なら多くの人が貯蓄できていたといえる水準にもかかわらず、である。

このような事態になっているのは、今の50代の親世代と比べ、経済環境が大きく変わっていることが大きな要因だろう。以下、「50代がお金を貯められていない理由」を五つ解説したい。

一つめは、手取り収入の減少だ。

「手取り」とは、各種手当込みの額面の収入から税金(所得税・住民税)と厚生年金・健康保険・介護保険などの社会保険料を差し引いた金額のことである。税金と社会保険料は年を追うごとに負担が増しているため、額面の収入が同じとすれば、手取り収入はその分だけ減り続けているのだ。

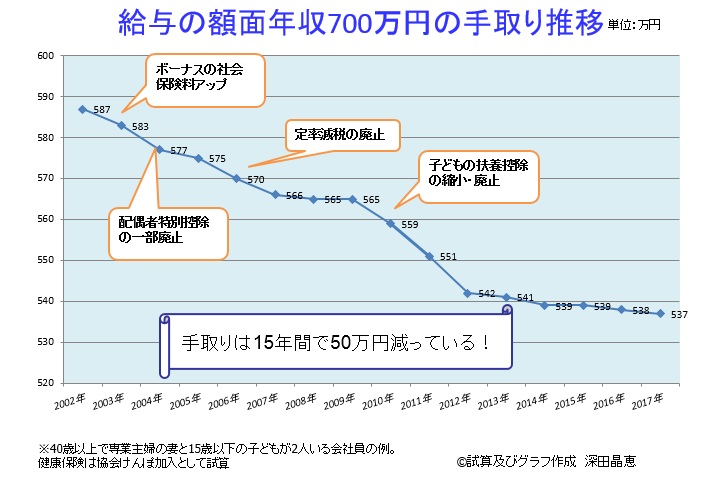

図表3 給与の額面年収700万円の手取り推移

図表3 給与の額面年収700万円の手取り推移15年前と現在とでは、同じ「年収700万円」でも内実には大きな差がある。手取り収入が下がれば、貯蓄する余裕がその分だけ失われることはいうまでもない。そして財政の状況を考えれば、今後も税金や社会保険料の負担が低下することは考えにくい。手取り収入は右肩下がりの傾向が続くと覚悟しておく必要がある。

二つめは、お金を増やす手段が限られていることだ。

日本は超低金利が長く続いており、2016年にはマイナス金利政策も導入された。銀行預金でほとんど利息がつかないことには、多くの人が慣れているだろう。

だが今の50代の親世代、つまり現在の70代以上が働き盛りだった頃には、10年に1度ほどのサイクルで「金利の大波」があり、長期金利が5~7%になることもあった。タイミングを見て郵便局の定額貯金にお金を預ければ、10~15年ほどで安全確実に元本を2倍近くに増やすことができたのだ。老後資金を着実に用意するのも、さほど難しくなかったといえる。

この点、今の50代には安全確実にお金を増やす手段がない。ほぼ利息がつかない預金に寝かせたままにするか、投資信託などの金融商品を活用しリスクをとって資産運用に挑戦するか、二者択一の状況にある。実際のところ、今の50代で資産運用に挑戦する人は少数派だ。そもそも資産運用に関心もないというのが一般的だろう。

なお、勤務先で確定拠出年金が導入されている場合、預金、保険、投資信託など企業が用意したラインアップの中から自分で運用商品を選択することになる。運用成果は将来の年金額を大きく左右するため、資産運用について学んで積極的に取り組んでほしいところではあるが、多くの人は預金に寝かせたままの状態にある。確定拠出年金は、

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください