2021年11月03日

芝 章浩(しば・あきひろ)

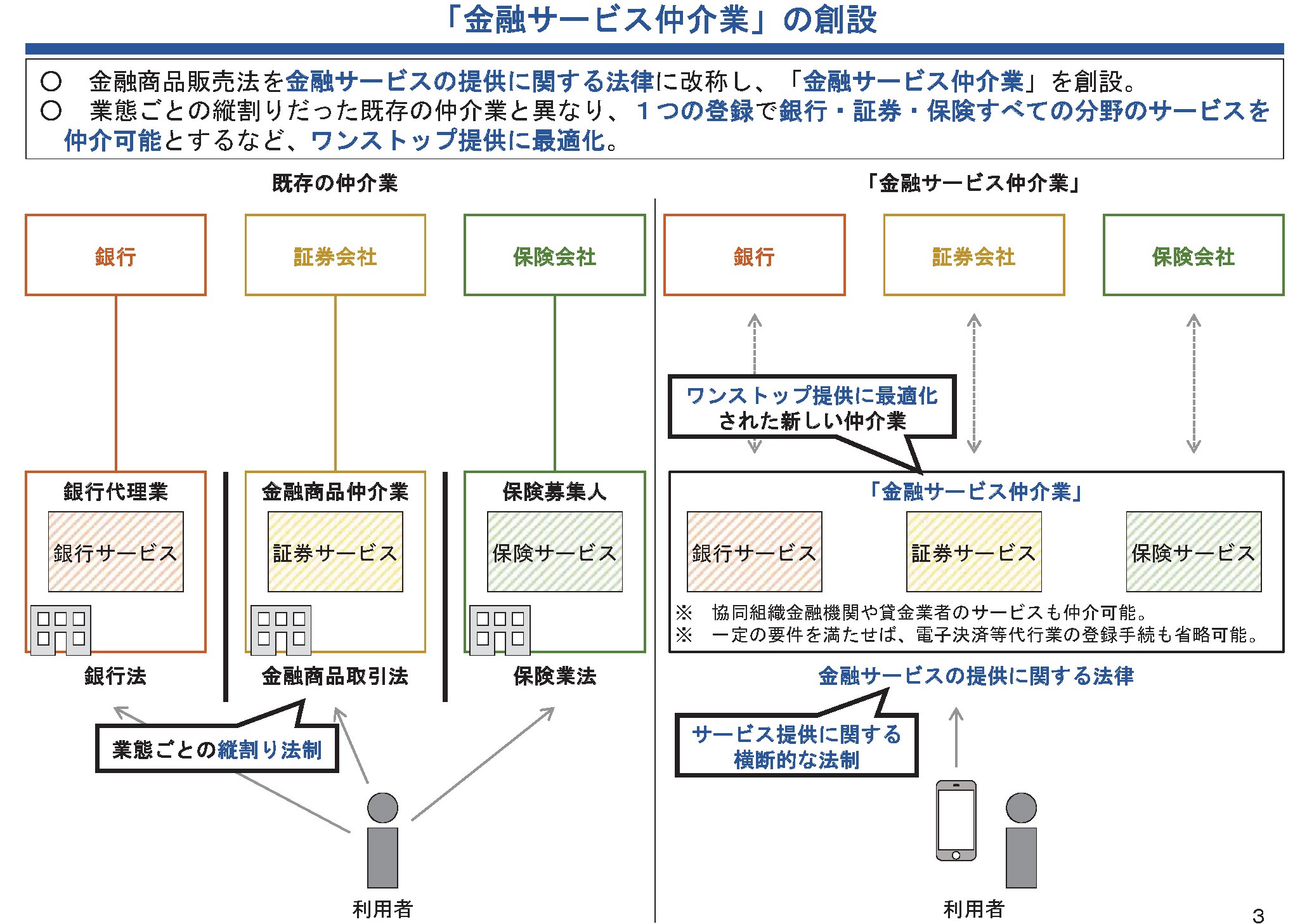

芝 章浩(しば・あきひろ)金融サービス仲介業は、業態ごとに縦割りであった既存の仲介業と異なり、1つの登録で、銀行・証券・保険すべての分野のサービスをワンストップで仲介可能とするものと説明されている(下の図表)。

より具体的には、金融サービス仲介業者として登録を受けると、「銀行」分野では、銀行以外にも信用金庫や信用組合、労働金庫、JAバンク、JFマリンバンク(要するに株式会社商工中央金庫以外の預貯金取扱金融機関)と顧客との間で口座開設やローンを媒介することができる。また、「銀行」分野と呼ぶべきかはともかく、貸金業者によるローンも媒介することが可能である。「証券」分野では、証券会社や登録金融機関との証券取引を仲介するだけでなく、投資顧問業者との投資一任契約・投資顧問契約も媒介することができるが、FX業者や組合型ファンドの販売業者などとの取引は対象外とされている。「保険」分野では、保険会社、外国保険会社等及び少額短期保険業者と顧客の間の保険契約を媒介することができる。金融サービス仲介業の範囲が上記のようになっているのは、既存の仲介業と平仄を合わせたためであり、「銀行」分野については銀行代理業やその他の(商工中央金庫以外の)預貯金取扱金融機関に関する同様の事業でカバーされる範囲が、「証券」分野については金融商品仲介業でカバーされる範囲が、「保険」分野については保険代理店(保険募集人)の行う保険募集又は保険仲介人保険業務でカバーされる範囲が、それぞれベースとなっている。他方、既存の金融関連の仲介業の中でも信託契約代理業や商品先物取引仲介業でカバーされる範囲についてはおよそ対象外である。

図表:金融庁「金融サービスの利用者の利便の向上及び保護を図るための 金融商品の販売等に関する法律等の一部を改正する法律案 説明資料」(2020年3月)3頁

図表:金融庁「金融サービスの利用者の利便の向上及び保護を図るための 金融商品の販売等に関する法律等の一部を改正する法律案 説明資料」(2020年3月)3頁それでは、仲介を行う事業者の視点から見た場合、既存の仲介業制度を利用する場合と金融サービス仲介業の登録を受ける場合で何が異なるのだろうか。

大きな違いとしてまず挙げられるのが、1つの登録で複数の業態の事業を行うことができる点である。既存の仲介業においては、仲介先となる金融機関の種類ごとに異なるライセンスが求められ、ライセンスごとに多重の規制・監督に服するため、これが、複数の業態の金融機関について仲介を行おうとする事業者にとって大きな負担となる。金融サービス仲介業においては、これが1つの登録制度にまとめられることで、規制・監督が一本化されたのである。

次に挙げられる大きな違いは、いわゆる「所属制」がなく、複数の金融機関について仲介を行うことが容易になっていることである。既存の仲介業については、(独立したブローカーである)保険仲立人を除き、特定の金融機関(所属金融機関)のための代理店として所属金融機関の指導・監督の下で業務を行うことが想定されており、仲介業者がその業務について顧客に加えた損害について所属金融機関も原則として損害賠償責任を負うものとされているため、所属金融機関が複数ある場合には各所属金融機関の指導・監督に対応する必要がある。他方、金融サービス仲介業者については、(保険仲立人のように)独立したブローカーとして仲介することも、(それ以外の仲介業者のように)代理店として仲介することも想定されていることから、上記のような所属制は設けられておらず、複数の金融機関について仲介を行うことが容易になっている。他方で、顧客への損害賠償の原資を確保するため、一定の保証金の供託か賠償責任保険が義務づけられている。なお、独立したブローカーとして専ら顧客のために仲介をする場合についてもともと参入規制がないという場合(例えば、専ら顧客のために預金契約の締結の媒介を行う場合など)もあり、そのような場合については金融サービス仲介業としての規制対象にも含まれていない。

他方で、制約もある。金融サービス仲介業においては、「顧客に対し高度に専門的な説明を必要とするもの」として定められた一定の商品を取り扱うことはできない。例えば、「銀行」分野でいうと、仕組み預金やカードローンを取り扱うことができないし、外貨預金にも制限がある。「証券」分野は、株式や公社債、投資信託などの伝統的な有価証券のうち比較的シンプルなもののみを取り扱うことができ(ただし、外貨建てのものやトークン化されたものは排除されていない)、デリバティブ取引や信用取引などは対象外である。「保険」分野も変額保険や外貨建保険、火災保険(家財保険を除く)、団体保険(レジャー保険を除く)、保険金の額が一定額を超えるものなどは取り扱うことはできない。この取扱い可能な商品の制約が、金融サービス仲介業への参入を躊躇させる大きな要因となっているとの指摘もある。

金融サービス仲介業を行うには、金融サービス仲介業者として所管の財務局から登録を受ける必要がある。金融サービス仲介業の業務内容はいずれも既に何らかの参入規制があるものであるから、この登録制度には既存の参入規制の例外という意味合いがある。

金融サービス仲介業者に対する行為規制は、全分野共通のものと分野ごとのものがある。

全分野共通のものについては、前述の保証金供託義務のほか、誠実義務、一定の情報提供義務、一定の情報管理に関する義務、金銭等の預託の受入れの原則禁止などがある。

分野ごとの行為規制は、既存の業態についての行為規制を準用することで整合性を図っているが、独立したブローカーとして仲介業務を行うことができることから、所属制を伴う既存の仲介業者に比べると規制が強化されている側面がある。ただし、貸金業者による貸付けを媒介する場合については、貸金業者もまた独立したブローカーとして媒介することができるにもかかわらず、金融サービス仲介業については貸金業者に比べて若干の規制の上乗せが行われており、必ずしも整合していない。

金融サービス仲介業者については、自主規制機関の制度が設けられており、一般社団法人日本金融サービス仲介業協会(JFIM)が11月1日に自主規制機関として認定を受けている。JFIMの自主規制もまた、既存の業態の自主規制団体の自主規制等を参考にこれらとの整合性を図る形で策定されている。

顧客にオンラインで(スクレイピング方式やAPI連携方式で)銀行口座の残高を参照させるサービスや銀行に送金指図を伝達するサービスは、銀行法上、「電子決済等代行業」として登録制度を含む規制の対象とされており、銀行以外の預貯金取扱金融機関に関しても同様の規制がある。

金融サービス仲介業者は、そのサービス用のアプリ等で受け付けた顧客の注文の内容をAPI接続を通じて仲介先の金融機関に伝達するような場合(「電子金融サービス仲介業務」と呼ばれる)、一定の要件を満たせば登録を受けずに届出のみで電子決済等代行業を行うことができ、その他の預貯金取扱金融機関についても同様のサービスを提供することができるものとされている。この場合、その金融サービス仲介業者は、登録を受けた電子決済等代行業者と同様の行為規制に服することとなる。

金融サービス仲介業においては、さまざまな金融機関の提供する商品をワンストップで媒介することができ、これはFinTechの進展に伴う既存の金融サービスの機能の解体(アンバンドリング)と再統合(リバンドリング)の動きに対応するものである。もっとも、前述のとおり取り扱うことのできる商品の範囲が限定される点には留意を要する。そのため、リテール向けに仲介サービスを提供しようとする場合には、金融機関のラインナップを重視するか、取扱商品のラインナップを重視するかによって、金融サービス仲介業か既存の仲介業を選択することになろう。この選択は分野ごとに可能であるから、例えば、「証券」分野においては金融サービス仲介業とし、「保険」分野では保険代理店(保険募集人)となるといった組合せも可能である。

そのため、金融サービス仲介業を選択するビジネスモデルとしては、例えば、①リテール向けの事業者で大きな顧客基盤を有するものや本業に付随して金融商品への需要が想定されるもの(ECモール運営者、PFM事業者、旅行業者、フィナンシャル・プランナーなどさまざまなものが考えられよう)が、そのような顧客基盤を活用したり本業に付随する顧客需要に対応したりすることで収益拡大を図るために金融サービス仲介業を行うというモデルや、②そのような事業者と提携し、その顧客とさまざまな金融機関を仲介するモデル(いわゆる埋込型金融(embedded finance)における活用)が考えられよう。

まだ制度

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください