2010年09月21日

パナソニックによる三洋電機の株式公開買い付け(TOB)をめぐり、企業法務の専門家や一部の株主から価格や手続きの妥当性に疑問の声が出ている。株価の低迷期だったうえ、直前に業績予想を上方修正したからだ。パナソニックは個人株主にも十分配慮したと説明するが、親子会社の力関係がある分、不透明感がぬぐいきれない側面があるようだ。

▽筆者:加藤裕則

▽この記事は2010年9月4日の朝日新聞経済面(大阪)に掲載された原稿に加筆したものです。

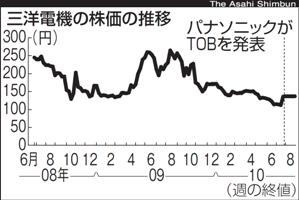

パナソニックは、50.05%の株式を持つ三洋電機の完全子会社化を7月29日に発表。8月23日から10月6日までTOB手続き中だ。買い付け価格の1株138円は、発表前1カ月間の平均値に21%を上乗せしている。TOBについては、過去の判例や実務例から、「1カ月平均に2~3割のプレミア(上乗せ)が標準」ともいわれる。パナソニックはこれらの数値も考慮に入れたという。ただ、親会社による完全子会社化の場合は、すでに経営権が親会社に移行していることからプレミアは通常よりも小さいとの指摘もある。

発表前日に三洋が公表した4~9月期の利益予想の上方修正も批判の的だ。早く修正していれば、1カ月平均でも価格は高くなっていたとの見方だ。三洋は「意図的なことは一切していない」とするが、TOBをめぐる裁判を相次いで起こし、「証券非行被害者救済ボランティア」を名乗る資格試験予備校講師の山口三尊さんは「それまでの予想をわざと低くしていたのではと疑ってしまう」と話す。

疑問がわく背景には、親会社による買収では、子会社が自由な意思決定ができずに子会社のほかの株主にとって価格が不当に抑えられかねないという「利益相反行為」の問題がある。

経済産業省は、2007年に出した「MBO(経営者による買収)指針」で、親会社によるTOBの場合について「利益相反問題はMBOと同じ」と指摘。買い手(親会社)が強い立場にあるため、客観性のある手続きを求めている。東京証券取引所も今年6月、少数株主に不利益なものではないとする外部の意見を入手するようルールを改正。両社とも証券会社などから「価格や手続きは妥当」と適正さを強調する意見を取得。三洋はパナソニック出身役員を一連の意思決定から外す手続きもした。

パナソニックの担当者は、価格に不満を持ってTOBに応じない株主に対しても、パナソニックの株式と交換する道を残していることを強調し、「パナソニックの株を持てば、三洋電機の完全子会社化による将来的なシナジー効果を享受できる。現金と株式、双方の道を選べるようにしており、個人株主の権利に最も配慮した手法」と主張する。

また、業績予想の修正については、「中間期の修正で、通期の予想は変わっていない。影響は少ないと考え、TOBの時期は変更しなかった」と説明する。そのうえで「買い付け価格は総合的な判断で、公平性を保つ手続きはすべてやったつもりだ。ただ、親子会社の場合、疑念を完全にぬぐいきることは難しい。必要があれば十分に説明していきたい」と話している。

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください