2015年09月25日

本間 正人(ほんま・まさと)

本間 正人(ほんま・まさと)1. 銀行本体の業務範囲規制

銀行本体の業務範囲は大きく分けて、いわゆる①固有業務(預金の受入れ、資金の貸付け、為替取引等)(注3)、②付随業務(注4)、③他業証券業(注5)(金融商品取引法に定める一定の業務)、④法定他業(注6)(他の法律の定めにより行う業務)――により構成され、且つ、これに限定されている(他業禁止規制)(注7)。

銀行法第10条第2項各号は、銀行業に付随する基本的業務として一定の付随業務を列挙しているが、これに加えて、銀行は「その他の銀行業に付随する業務」(注8)(銀行法第10条第2項本文)も行うことができるという構成をとることにより、付随業務の範囲に一定の弾力性を持たせようとしている。

2. 銀行子会社(注9)の業務範囲規制

銀行・銀行持株会社は、他の銀行、金融商品取引業者、保険会社、従属業務を営む会社、金融関連業務を営む会社等、金融関連分野の会社を中心として、子会社を持つことが許容されている(注10)。子会社の業務範囲は、銀行本体が他業禁止となっている趣旨を踏まえて規定されており、銀行の業務範囲が子会社を通じて一般事業会社の分野に向かって制限なく拡大していくことは認められていない。

3. 議決権保有制限(注11)

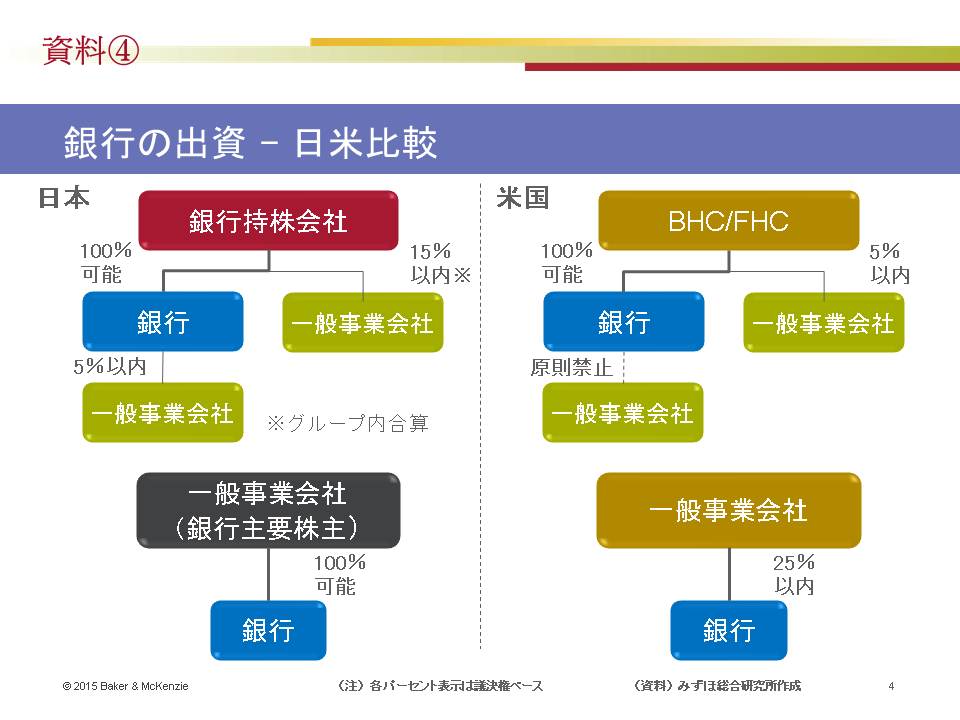

銀行またはその子会社は、銀行法上の業務範囲規制を満たさない国内の会社について、合算して、5%を超える議決権を保有することが禁止されている。また、銀行持株会社の場合には、15%を基準として同様の規制が適用される。なお、財務諸規則上の関連会社に相当する銀行法上の関連法人等についても、銀行子会社に係る業務範囲規制が及ぶものとされている(注12)。

4. フィンテック領域参入への障害

上記のとおり、銀行・銀行持株会社及びその子会社の業務範囲は、基本的には限定列挙の方式となっており、自らフィンテック領域のビジネスに参入するにあたっては制約がある。買収・出資によって新しい金融サービスの業態を展開しようと考えても、当該買収・出資の対象となるフィンテック企業の業務中に限定列挙された業務に該当しない業務がある場合、当該買収・出資が不可能となってしまう。買収・出資対象となっているフィンテックベンチャーの業務範囲の全てが銀行法の定める業務範囲に含まれるというのは例外的なケースであり、国内の場合(注13)、結局は5%(銀行持株会社の場合には15%)の趣旨を上限とした関与しか許されないこととなってしまうため、現行の法制度は、買収・出資を通じたフィンテック領域への参入に障害となっているといわざるを得ない(注14)。

金融庁・金融審議会は、このような現状を踏まえ、国際比較の上で過剰な規制を撤廃し、本邦銀行の国際競争力をより高めていくために、銀行グループが電子商取引やITを利用した決済サービスに参入することを可能とするために必要な法改正を検討する方針を打ち出した。

一口にフィンテックといっても種々のサービス領域があるが、近年技術革新が進んでおり、消費者の生活を大きく変化させている決済関係(電子マネーを含む。)のビジネスに関連する法律としては、銀行法、貸金業法、出資の受入れ、預り金及び金利等の取締りに関する法律、資金決済に関する法律(「資金決済法」)、外国為替及び外国貿易法、犯罪による収益の移転防止に関する法律(日本におけるマネーローンダリング対策のための基本的法律)が挙げられる。

以下では、昨今、国内外の決済系ビジネスを提供するフィンテック企業から筆者が質問を受ける機会が多い資金決済法の概略について説明する。

資金決済法は、①前払式支払手段(=プリペイドカード等)の発行に係る業務、②少額の為替取引を取り扱う資金移動業及び③銀行等の間の資金決済を担う資金清算機関が行う資金清算業(注16)の三つの業務類型を規制する法律である。

1. 前払式支払手段の発行に係る業務

電子機器等に記録される場合(いわゆるサーバ型も含む。)や有体物の交付はなく、番号、記号その他の符号のみが通知される場合も含め、プリペイド方式を利用したサービスについては、前払式支払手段の発行を行うものとして、資金決済法の適用を受ける可能性がある(注17)。例えばプリペイドカード、電子マネーを使うサービスは、資金決済法の適用関係に留意する必要がある。なお、法律に定める例外的な場合を除き、保有者への払戻は禁止される(注18)。

資金決済法上の主たる義務としては、以下のものがある。

2. 資金移動業

資金移動業は、「銀行等以外の者が為替取引(少額の取引として政令で定めるものに限る。すなわち、100万円)を業として営むことをいう」(注25)と定義され、「為替取引」の解釈がその中核概念の一つとなっている。

為替取引については法律上定義されていないが、最高裁は為替取引の意義について、「銀行法第2条第2項第2号にいう為替取引を行うこととは、顧客から、隔地者間で直接現金を輸送せずに資金を移動する仕組みを利用して資金を移動することを内容とする依頼を受けて、これを引き受けること、又はこれを引き受けて遂行することをいう」と判断を示した(注26)。本決定については色々な説明・解釈が示されているが、いずれにせよ、日々生まれている、革新的なIT技術を利用した新しい形式の資金決済方法に対してこれを当てはめるのは容易なことではなく、専門的で高度な、且つ、実務に即した法的分析、判断が必要となっている。新しい決済サービスを日本に展開するにあたっては、為替取引への該当性を慎重に検討する必要がある。

資金決済法上の主たる義務としては、以下のものがある。

1. 決済業務等の機能進化と総合化

しかしながら、上記の各業務ごとの規制の枠組みは、許認可のあり方、顧客保護措置、行為規制といった観点等において、必ずしも、相互に整合的なものとはなっていない。そこで、決済ビジネスの選択に歪みを生じさせたり、利用者利便の妨げとなることを回避する等の観点から、例えばEU決済サービス指令(注33)に相当するような、様々なサービスが柔軟に展開されていくことを可能とするような業務横断的な規制体系の構築が将来的には目指されるべきではないかとも指摘されている。

現段階では具体的議論はなされていないが、上記の法改正は現行の枠組みを根本から変更し、規制対応コストの増大を含め、各関連事業者に大きな影響があると思われるため、FinTech企業、FinTech領域に参入しようとする銀行にとっては、今後も注視が必要なテーマであるといえる。

2. 中間的業者への規制

近時は、銀行業務のアンバンドリング化が進行し、多様なプレーヤーが決済プロセスに組み込まれるようになっており、銀行等と利用者の間に立って、両者を介在するサービスを提供する者(いわゆる中間的業者)が登場している。銀行代理制度のもとで発達してきた、銀行との関係に基づいて銀行のために利用者との契約締結の代理等を行うものに加えて、利用者の依頼を受けて主導的に決済機能を仲介するもの、あるいは、契約の締結ではなく、取引や資金管理のため、利用者の指示や口座情報の伝達を行うといったものなども登場している。

FinTechの進化は、銀行業務のアンバンドリング化をさらに推し進めるものと考えられ、今後、中間的業者として決済サービスに関わるものが増え、且つ、決済システムにおいてより重要な役割を担っていくことが想定される。こういった状況までを想定したとはいえない現在の銀行代理制度や銀行を通じた間接的規制では、必ずしも利用者保護が十分に図れるとは言えないため、今後、中間的業者を規制するための新たな法的枠組を構築しなければならないとも指摘されている。

中間的業者を規制するような新たな枠組が導入されれば、今まで規制を受けていなかった事業者もこれに取り込まれる可能性があり、そういった事業者にとって今後も注視が必要なテーマであるといえる。

フィンテックはITやインターネットを利用したサービスであり、その本来的性質上、国境が意識されないサービスである。特に、決済ビジネスは、インターネットやモバイル端末等を活用した決済の電子化の加速を受け、本質的にクロスボーダーな事業領域となっており、サービスの標準化を巡るグローバルな競争が生じているため、我が国事業者が海外への展開を志向するとともに、海外事業者が我が国においてサービス展開しつつある(注34)。

筆者も、海外のフィンテック事業者から自社のサービスの日本展開に関する規制上の問題に関して質問を受ける機会が飛躍的に増えている。しかしながら、以下に説明するような一部の例外的なものを除き、本邦のいわゆる金融規制法のクロスボーダー適用については明文の規定やガイドラインが少なく、いわばグレーゾーンとなっているエリアが少なくない印象がある。今後のガイドラインの公表や実務の蓄積が待たれる分野であるといえる。また、将来的には、国際化を踏まえた上での新しい立法も議論されるべきではないかと考えられる。

資金決済法においては、以下のとおり、外国業者に関する規定がおかれている。

日本の金融機関はフィンテック領域について遅れをとってしまったとの指摘もあるところであるが、できる限り早くその原因の一つである法規制を柔軟化し、欧米の金融機関とのイコールフッティングを図る必要がある。また、フィンテックといった新しいサービス形態を意識した上で、関連する規制の適用関係をより明確化するといった、法的な意味での事業環境の整備も喫緊の課題であるといえる。また、一方で、利用者を保護し且つ利用者のための利便性を促進するような、関連分野全体について整合的な法制度の導入も検討されるべきと考えられる。

これらが実現すれば、フィンテック業界における銀行による新ビジネスの展開、オープンイノベーションの活性化、M&Aの増加・業界の再編が起こり、金融サービスの消費者にとっての選択肢が増え、また、より安全で、利便性が高く、早く、且つ安価なサービスが提供されることは間違いないと考える。

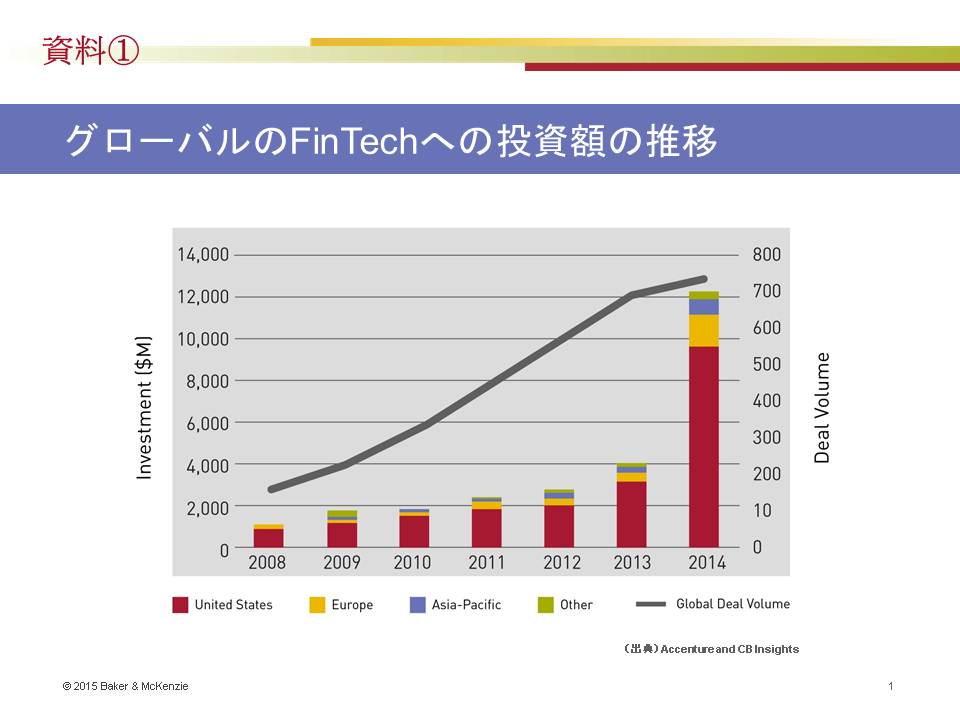

▽注1:資料①

▽注2:資料②

▽注3:銀行法第10条第1項

▽注4:銀行法第10条第2項:付随業務の範囲については、「付随業務の範囲は、必ずしも固定的に考えるべきではない」、「付随業務の範囲は社会経済の変化に伴って、銀行に対して要求される機能に応じ、個別具体的に、かつ柔軟に考慮されるべきものである」(小山嘉昭「詳解銀行法」)といった指摘がなされている。

▽注5:銀行法第11条

▽注6:銀行法第12条

▽注7:銀行法第10条、第11条、第12条

▽注8:「その他の付随業務」の範疇にあるかどうかは、法第12条において他業が禁止されている趣旨と踏まえつつ、以下のような観点を総合的に考慮して判断される。(「主要行等向けの総合的な監督指針」V-3-2「その他の付随業務」の取扱い)

① 当該業務が法第10条第1項各号及び第2項各号に掲げる業務に準ずるか。

② 当該業務の規模が、その業務が付随する固有業務の規模に比して過大なものとなっていないか。

③ 当該業務について、銀行業務との機能的な親近性やリスクの同質性が認められるか。

④ 銀行が固有業務を遂行する中で正当に生じた余剰能力の活用に資するか。

▽注9:銀行法上の子会社とは、銀行が直接又は子会社を通じて間接的に、議決権の50%を超える議決権を保有する他の会社をいう。

▽注10:銀行法第16条の2、第52条の23。なお、銀行の海外における子会社等の業務の範囲についても、国内の子会社等と同様の業務範囲の考え方が適用される。(主要行等向けの総合的な監督指針 Ⅴ-3-3-3 銀行の海外における子会社等の業務の範囲)

▽注11:銀行法第16条の3、第52条の24。なお、独占禁止法上においても、銀行業を営む会社が、他の国内の会社(銀行法上銀行の子会社となることができる会社を除く。)の議決権を5%以上保有しようとする場合には、原則として、公正取引委員会の認可が必要となっている。

▽注12:主要行等向けの総合的な監督指針 Ⅴ-3-3 子会社等の業務範囲

▽注13:国外の会社については5%(銀行持株会社の場合は15%)の議決権保有制限の適用はないものの、子会社・関連法人等に係る業務範囲規制が適用されるので、結局、支配力を得られるようなレベルの出資は難しいこととなる。

▽注14:外国の会社を買収する場合には、子会社業務範囲規制について、5年間は例外が認められる。(銀行法第16条の2第4項、第52条の23第3項)

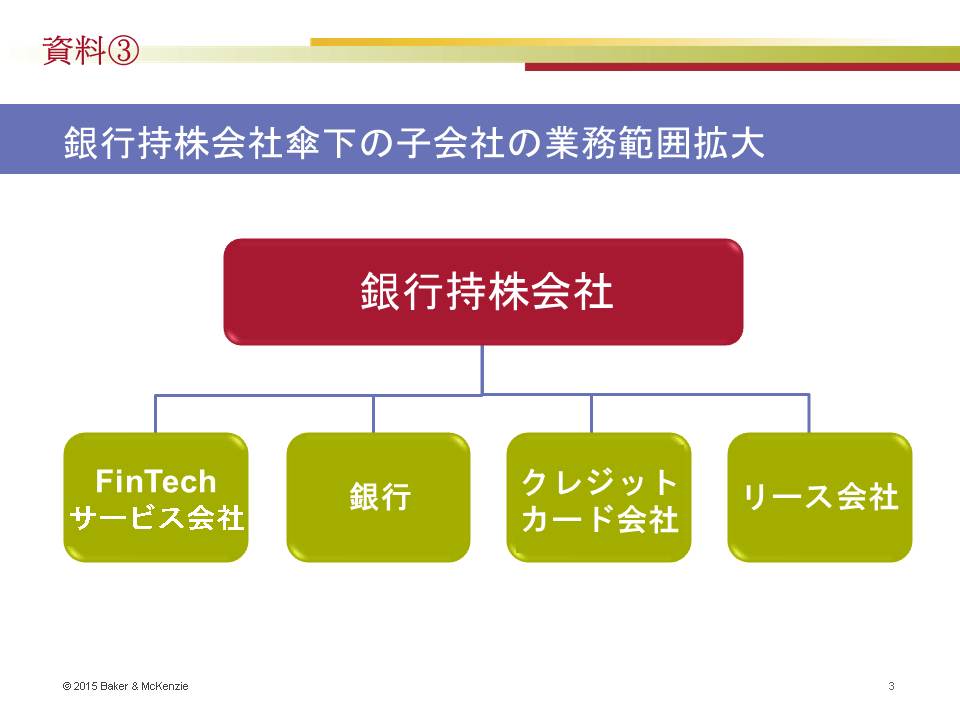

▽注15:資料③と④

▽注16:具体的には、一般社団法人全国銀行資金決済ネットワークが唯一の資金清算機関として免許を受け、資金清算業(全国銀行データ通信システムの運営)を行っている。

▽注17:なお、乗車券、入場券、6ヶ月間に限り使用できるもの、従業員に対して発行し、従業員による利用が予定されているもの(例:社員食堂の食券)等については、法の適用が除外される(資金決済法第4条)。

▽注18:資金決済法第20条第2項

▽注19:自家型前払式支払手段とは、前払式支払手段の発行者(発行者と資本関係がある等密接な関係がある者を含む。)から商品の購入やサービスの提供を受ける場合に限り、これらの代価の弁済のために使用できる前払式支払手段をいう。(資金決済法第3条第4項)

▽注20:資金決済法第5条

▽注21:第三者型前払式支払手段とは、自家型前払式支払手段以外の前払式支払手段をいう。(資金決済法第3条第5項)

▽注22:資金決済法第7条

▽注23: (1)発行者の氏名、商号または名称、(2)利用可能金額または物品・サービスの提供数量、(3)使用期間または使用期限が設けられている場合は、その期間または期限、(4)利用者からの苦情または相談を受ける窓口の所在地および連絡先(電話番号等)、(5)使用することができる施設または場所の範囲、(6)利用上の必要な注意、(7)電磁的方法により金額等を記録しているもの 未使用残高または当該未使用残高を知る方法、(8)約款等が存する場合には当該約款等の存する旨(資金決済法第13条、前払式支払手段府令第21条)

▽注24:資金決済法第14条。なお、発行保証金保全契約(第15条)及び発行保証金信託契約(第16条)による代替も可能である。

▽注25:資金決済法第2条第2項

▽注26:最三小決平成13年3月12日

▽注27:資金決済法第37条乃至第40条

▽注28:資金決済法第43条。なお、履行保証金保全契約(第44条)及び履行保証金信託契約(第45条)による代替も可能である。

▽注29:資金決済法第51条

▽注30: (1)顧客が銀行等が行う為替取引と誤認することを防止する措置を講ずること、(2)手数料その他の契約内容等利用者に対する情報を提供すること、(3)送金額等の資金を受領した時は受取証書を交付すること、(4)社内規則等を定め、従業者に研修等を行うこと等

▽注31:認定資金決済事業者協会として、一般社団法人日本資金決済業協会がある。

▽注32:金融審議会 決済業務等の高度化に関するワーキング・グループ 「決済分野におけるイノベーションの重要性と決済を巡る法体系のあり方」(”決済分野におけるイノベーションの重要性と決済を巡る法体系のあり方”)における議論。

▽注33:Payment Service Directive

▽注34:決済分野におけるイノベーションの重要性と決済を巡る法体系のあり方においても指摘されている。

▽注35:資金決済法第36条。外国において前払式支払手段の発行の業務を行う者によるインターネット等を利用したクロスボーダー取引の本邦における勧誘該当性については、「金融庁 事務ガイドライン 第三分冊 金融会社関係 前払式支払手段発行者関係 Ⅱ-5外国において前払式支払手段の発行の業務を行う者に対する基本的考え方」が示している。

▽注36:資金決済法第63条。外国資金移動業者によるインターネット等を利用したクロスボーダー取引の本邦における勧誘該当性については、「金融庁 事務ガイドライン 第三分冊 金融会社関係 資金移動業者関係 Ⅰ-3 外国資金移動業者に対する基本的考え方」が示している。

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください