2018年12月19日

西村あさひ法律事務所

仮屋 真人

仮屋 真人(かりや・まさと)

仮屋 真人(かりや・まさと)2017年12月1日に施行された不動産特定共同事業法(以下「不特法」)の改正(「2017年不特法改正」)により、適格特例投資家限定事業(「スーパープロ投資家限定事業」)が導入された。税務上のパススルー性(注1)が認められる匿名組合(TK)によりエクイティ性の資金を調達して現物不動産(注2)に対して投資するスキームにおいて、特別目的会社(SPC)を事業主体とすることを可能とする制度としては、2013年12月20日に施行された不特法の改正(「2013年不特法改正」)で導入された特例事業に次ぐものである。スーパープロ投資家限定事業は、参加可能な投資家の範囲が金融商品取引法(「金商法」)の適格機関投資家や特例事業における特例投資家よりも限定される一方で、不動産特定共同事業者及び金融商品取引業者のいずれの関与もなくスキーム組成・運用が可能となる点で従来の不特法の規制を大幅に緩和するものといえる。

もっとも、2018年11月30日現在、スーパープロ投資家限定事業を行う事業者主体として届出を行った者は7社に留まり、当初期待されていたほどの利用がなされているとはいえない状況にある。

確かに、不動産流動化・証券化の実務において定着している信託受益権を投資対象とするGK-TKスキーム(合同会社と匿名組合を用いたスキーム)や現物不動産を対象とできるTMKスキーム(特定目的会社を用いたスキーム)と比較すると、スーパープロ投資家限定事業では不動産流通税の軽減が認められる場面が限られることもあり、スーパープロ投資家限定事業が従前の不動産ファイナンスの実務を大幅に変えることは考えがたい。もっとも、スーパープロ投資家限定事業は、信託やTMKのような複雑なスキームや、資産流動化法で求められる資産流動化計画の提出等の煩雑な手続も必要としないよりシンプルかつ柔軟なストラクチャリングが可能であり、従来の不動産ファイナンスのスキームには参加していなかった当事者や従前の実務ではその対象から外されていた規模・種類の不動産を対象とし得るスキームとして、「+α」の手段として発展するポテンシャルは充分にあるものと思われ、実際に最近になってスーパープロ投資家限定事業に係る法律相談等を受ける機会が増えている。そのため、本稿では、施行後1年を経過した現時点ではあるが、同制度が広く周知される一助になればとの期待を込めて、改めてスーパープロ投資家限定事業の概要及び今度の展望について紹介したいと思う。以下、最初に不特法の規制(1号事業)及び特例事業(3号事業)の概要について説明した上で、スーパープロ投資家限定事業の概要等について解説する。

1. 不特法の規制(1号事業)の概要

不特法が対象とする現物不動産に対する投資スキームは、「不動産特定共同事業契約」を締結して、同契約に基づき営まれる不動産取引(売買、交換又は賃貸借)から生ずる収益又は利益の分配を行う行為(いわゆる1号事業)である。「不動産特定共同事業契約」には、任意組合型、匿名組合型及び賃貸型の3つの類型が定められている。このうち不動産流動化・証券化スキームにおいて選択されるものは、投資家の有限責任性が認められる匿名組合型となることが通常であることに鑑み、本稿では匿名組合型について説明する。

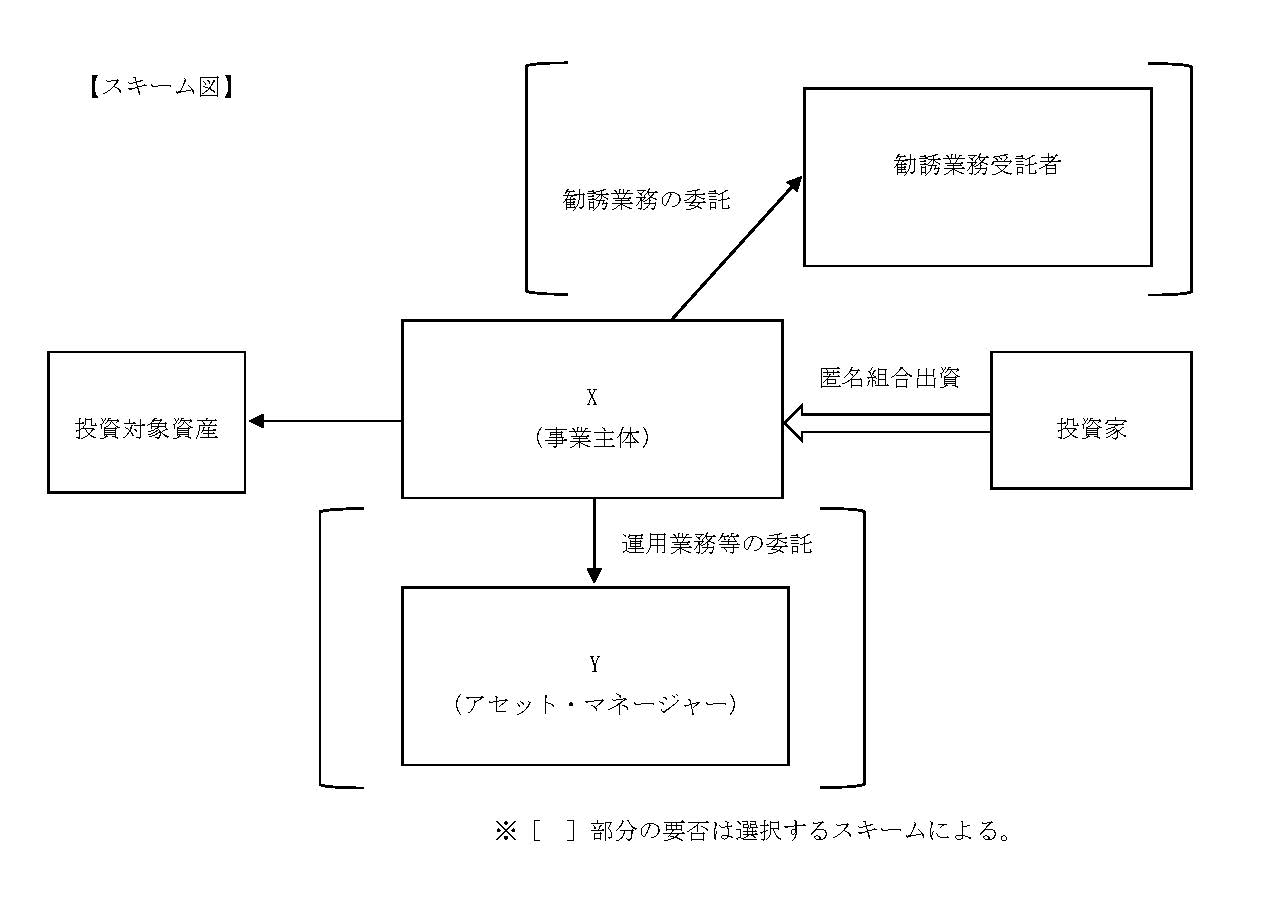

匿名組合型のストラクチャーを非常に簡単に図示すると以下のとおりである。なお、以下のスキームにおいて投資対象が有価証券である不動産信託受益権となれば、金融商品取引法(「金商法」)における自己運用業の規制対象となる。

1号事業において事業主体となるXは、不特法に基づき主務大臣の許可を取得する必要がある。当該許可取得のためには、①1億円以上の資本金要件(注3)、②宅地建物取引業の免許の保有要件、③財産的・人的要件等の要件を充足する必要がある。なお、1号事業における不動産特定共同事業契約として締結される匿名組合契約に基づく出資持分(「匿名組合出資持分」)は、有価証券から除外されているため、匿名組合契約の締結に係る勧誘に関して金商法は適用されないものの、事業主体又はその勧誘を行う者に対して不特法の許可・勧誘規制は適用される。

上記1号事業の許可要件のもとでは、事実上、事業主体として、いわゆる特別目的会社(SPC)を利用することは難しく、そのため、不特法は、制定当初より基本的に現物不動産を対象とする不動産流動化・証券化スキームを禁止・制限する法令として機能してきた。かかる不特法の規制を背景として、不動産証券化・流動化の実務は、不動産信託受益権を対象として上記スキーム図におけるXとして、古くは有限会社、会社法施行後は合同会社(GK)を利用する、いわゆるGK-TKスキーム及び特別法である資産流動化法に基づき設立され現物不動産にも投資可能な特定目的会社(TMK)を利用するTMKスキームの形で発展し、かかる2つの手法が代表的なスキームとして定着することとなった(注4)。その結果、不特法は限られた範囲でのみ利用される状況にあった(注5)。

2. 特例事業(3号事業)の導入によるSPCスキームへの規制の緩和

そのような中、建築物の耐震化や老朽不動産の再生への民間資金の導入促進を通じて、地域経済の活性化や資産デフレからの脱却を図るため、不特法のもとでSPCを利用したスキームの実施を可能とする制度として、2013年不特法改正により導入されたものが「特例事業」である。

特例事業と認められる場合には、事業主体は、事前に届出を行えば、1号事業に必要な許可を取得する必要がない。その主たる要件は、①事業主体の目的が「専ら」不動産取引から生じる収益・利益を分配する行為に限られること(専従要件)、②不動産取引に係る業務を一の3号事業者といわれる不動産特定共同事業者(上記スキーム図でYに該当する)に委託すること、③匿名組合出資持分の勧誘を4号事業者といわれる不動産特定共同事業者に委託すること、④投資家が「特例投資家」に限定されていることである。さらに1号事業と異なり特例事業における匿名組合出資持分は有価証券から除外されていないため、その勧誘は金商法の規制の対象となり、そのため、③で勧誘業務を受託する4号事業者は、同時に第二種金融商品取引業を実施可能な金融商品取引業者でなければならない。

また、「特例投資家」とは、(i)不動産特定共同事業者、(ii)認可宅地建物取引業者、(iii)不動産投資顧問事業者、(iv)事業主体に対して現物不動産の売買契約等を締結している者であって、匿名組合契約の締結にあたり現物不動産の価値の分析等を不動産特定共同事業者に委託している者、(v)適格機関投資家(投資法人、銀行、投資事業有限責任組合(LPS)、有価証券残高10億円以上の法人で金融庁長官に届出を行った者を含む。)を含む金商法の特定投資家、(vi)上記(i)から(v)のみを組合員とする有限責任事業組合、(vii)資本金の額が5億円以上の株式会社をいう。なお、(vi)については、金商法のもと特定投資家になった一般投資家も含まれ、比較的広範囲の投資家の参加が可能となっている。また、租税特別措置法及び地方税法附則のもと、一定の要件を充足すれば、不動産流通税(登録免許税、不動産取得税)の軽減措置(注6)を受けることができるが、建築物の耐震化や老朽不動産の再生を目的とするという2013年不特法の改正趣旨も踏まえて、軽減措置の対象となるのは、建物の建替えや改築等を目的とするスキームに限られている。また、事業主体となるSPCは、宅地建物取引業の登録は不要とされるが、みなし宅建業者として、宅地建物取引業法における一定の規制(1,000万円の営業保証金の供託義務、手付金等の保全義務、売却時の瑕疵担保責任の免責制限等)を受ける。

特例事業の導入は、SPCによる現物不動産に対する投資スキームへの道を開くという意味で、従前の不特法の基本的な設計を変える大幅な改正であり、その後の3号事業者としての許可取得者の増加に伴い徐々に実績を積み重ねているが、導入時に期待されたほど活発に利用されているとはいえない状況である(注7)。その要因としては、①専従要件との関係で現物不動産及び不動産取引による収益のみを投資対象とするスキームでしか用いることができない点で、カバーする領域が基本的にTMKスキームと重複する反面、不動産取引に係る業務を3号事業者に委託しなければならない(TMKスキームでは委託先が宅地建物取引業者であれば足りる)点、不動産流通税の軽減を享受することができる場面が限定されている(TMKスキームではかかる限定はない)点で、TMKスキームと比較して、コスト面や税務面での効率が優れているとはいえないことや、②事業主体がみなし宅建業者としての規制を受けるなどの制限を課せられ、ストラクチャー組成上の柔軟性の面でもTMKスキームや信託受益権を投資対象とするGK-TKスキーム(「信託利用GK-TKスキーム」)との間で効果的に差別化が図られたとはいえなかったことに一因があるものと思われる。なお、2017年不特法改正により特例事業についても緩和が図られており、特例事業についても今後さらなる利用が期待されるところである。

1. スーパープロ投資家限定事業の導入及び概要

観光等の成長分野を中心に質の高い不動産ストックの形成を促進するための不特法の規制の見直し等を背景として、2017年不特法改正により、①特例業務の規制緩和、②小規模不動産特定共同事業の創設、③クラウドファンディングに対応した電子処理への対応に加えて、④特例投資家のうち不動産に対する投資に係る専門的知識及び経験を特に有すると認められる一部のスーパープロ投資家のみを対象に事業を行う場合の特例として、適格特例投資家限定事業(スーパープロ投資家限定事業)が導入された。

スーパープロ投資家限定事業は、特例事業と同じく、同事業を行う事業主体が事前届出を行うことで、1号事業に必要な許可の取得を不要とする制度であるが、参加可能な投資家が特例投資家の一部に限定される点を除き、従来の1号事業や特例事業と比較して規制が大幅に緩和されている。特に、①専従要件が存在しないため、通常の事業会社(注8)のほか、現物不動産以外の財産・事業を投資対象とするSPCでも利用が可能であること、②SPCを利用する場合には不動産取引に係る業務の全部を外部の者(上記スキーム図でYに該当する)に委託する必要があるが、委託先は宅地建物取引業者であれば足り、この点においてTMKスキームと同じ水準まで規制が緩和されていること(注9)、③匿名組合出資持分が有価証券から除外されるため、その勧誘に当たり、不動産特定共同事業者も金融商品取引業者の関与も必須とされないこと(注10)から、柔軟にストラクチャー組成を行う余地がある点が注目される。

投資家要件として要求される「適格特例投資家」(スーパープロ投資家)は特例投資家のうち、一部の者に限定されている(注11)。金商法上の適格機関投資家の多くはスーパープロ投資家に含まれるが、保有する有価証券残高10億円以上の事業会社で金融庁長官に届出を行っている者は、当然にはスーパープロ投資家には含まれず、スーパープロ投資家として認められるためには、宅地建物取引業者であり、かつ別途主務大臣に届出を行う必要がある点には留意が必要である。但し、条文上、投資事業有限責任組合(LPS)、信託銀行、適格機関投資家として届出を行っている信託会社は、その「裏の投資家」がスーパープロ投資家であるか否かを問わず、スーパープロ投資家と認められるため、LPS等を利用することで、より広い範囲の投資家の参加を可能とし得る(注12)。

なお、スーパープロ投資家限定事業においても不動産取引に係る業務の全部を外部の者に委託している場合には、特例事業と同様の要件のもと不動産流通税の軽減を受けることができる。

2. 届出に係る実務上の留意点

スーパープロ投資家限定事業を行う場合、事業主体となる者は、あらかじめ主務大臣に、①商号・住所、②役員・一定の使用人の氏名、③事務所の名称及び所在地、④資本金・出資金の額、⑤スーパープロ投資家限定事業の概要、⑥他に行っている事業があればその概要、⑦スーパープロ投資家の商号、種別及び主たる事務所の所在地、⑧不動産取引に係る業務の委託先の商業及び主たる事務所の所在地について届出を行う必要がある。なお、実務上、⑤として、(i)任意組合型又は匿名組合型の別、(ii)不動産の入れ替えを可能とするスキームか否か、(iii)対象不動産の用途、(iv)対象不動産の規模、(v)対象不動産の所在地、(vi)スキーム図、(vii)本人確認・犯罪収益移転防止法への対応に係るポリシー・対策、(viii)反社会的勢力排除に係るポリシー・対策などの記載が求められるようである。

また、宅建業者である事業会社が届出によりスーパープロ投資家になることを希望する場合には、スーパープロ投資家限定事業に係る届出を行う日の属する月の前々月末日までに必要な届出を行う必要があるが、かかる届出の際に実務上は、直近の有価証券・不動産特定共同事業契約に基づく出資残高の合計額を証明する資料の提出が求められている。上場会社の有価証券など証券会社が残高証明を提出できる場合を除き、いかなる資料をもって当該残高を証明する資料として認められるか実務上確立したとはいえない状況にあるため、この点は、当局と事前に調整が必要となる。

スーパープロ投資家限定事業の届出も、スーパープロ投資家になるための届出もいずれも必ずしも実務運用上の取扱が固まったとはいえない点があり、また現在の運用上、当局への事前相談が求められているため、金商法下での適格機関投資家となるための届出や適格機関投資家等特例業務に係る届出と比較すると時間がかかる可能性があり、余裕をもってスケジュールをたてる必要がある点には留意されたい。

3. スーパープロ投資家限定事業の今後の展望

上記のとおり、スーパープロ投資家限定事業は、投資家要件を充足し、SPCが不動産取引に係る業務のすべてを宅地建物取引業者に委託する限り、不動産特定共同事業者及び金融商品取引業者の関与なく現物不動産を対象としてGK-TKスキームの組成が可能となる点で、従前の不動産特定共同事業の枠組みを大きく変える画期的な制度といえる。そのため、信託利用GK-TKスキームやTMKスキームよりもシンプルなスキームで、不動産ファイナンスの構築が可能であり、実務上のトラックが蓄積されれば組成にかかるコストをより低く抑えることができる可能性がある。

他方で、不動産流通税が軽減され、税務面の効率化が図れる場面が限定される点は、信託受益権を投資対象とすることで不動産流通税がかからない信託利用GK-TKスキームや、広く不動産流通税の軽減が認められるTMKスキームと比較した場合、スーパープロ投資家限定事業のデメリットといえよう。そのため、信託利用GK-TKスキーム及びTMKスキームが実務上確立したストラクチャーとなっていることを踏まえると、従来の不動産流動化・証券化のマーケットでは、これらに代替するストラクチャーというよりも、従前これらのスキームの対象となりづらかったタイプの案件、たとえば旧耐震建物の建替など建物の性質上信託銀行等による受託が困難である案件、コストや関係者の経験から信託・TMKストラクチャーなど複雑なスキームの組成自体俎上にあがらなかった規模・タイプの案件において利用される可能性があり、スーパープロ投資家限定事業がこの点で市場の拡大に寄与することが期待される。

また、スーパープロ投資家限定事業については、不特法は、事業主体が行う事業に対して特段の制限を設けていない。この点は、専従要件が求められる特例事業、業規制等を踏まえて信託銀行等による受託の可否の検討が必要となる信託利用GK-TKスキーム又は資産流動化法のもとで不動産を含む資産の管理及び処分以外の事業を行うことが困難であるTMKスキームと比較して、スーパープロ投資家限定事業のメリットといえる。そのため、不動産を利用する(少なくとも不動産の売却により収益が上がる可能性がある)ものの、不動産取引以外の事業を目的とするストラクチャー(バイオマス・風力発電所など)において、スーパープロ投資家限定事業を利用又はスキームに組み込むことも検討の余地がある。

上記のようにスーパープロ投資家限定事業は、従来の不動産証券化・流動化のすそ野を広げる制度として利用できる可能性があり、今後のさらなる検討・発展が期待されるところである。

▽注1:事業主体

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください