あまりにも複雑で一般に理解されていない消費税。リテラシーを高めない単なる金ヅルに

2019年10月21日

10%への消費増税を機にキャッシュレス決済で5%還元するポスターを掲示する写真店=2019年10月1日、大阪市住吉区

10%への消費増税を機にキャッシュレス決済で5%還元するポスターを掲示する写真店=2019年10月1日、大阪市住吉区10月1日、消費税が8%から10%に上がりました。長年、消費税のあり方を追及してきたジャーナリストの斎藤貴男さんが、消費税の根源的な問題について考えるシリーズ。今回は、簡素で明快であるべき税のあり方とは逆行する消費税の複雑で不公平な構造について、仕入れ税額控除を例に引いて論じます。(論座編集部)

消費税率が10月1日、予定通りに引き上げられた。当然のことながら、その妥当性を疑う声はなお根強い。直後の10月5、6日の両日に共同通信社が実施した全国電話世論調査によると、増税後の日本経済について、回答者の70.9%が先行き「不安」か「ある程度の不安」を感じていると答えたという。

増税反対、というより消費税そのものを“存在してはならない税制”だと考えている私には、「わが意を得たり」の結果だと言いたいが、そう単純なはなしでもない。回答者たちが(コンピューターに発生させた無作為の番号に電話をかけるRDD=ランダム・デジット・ダイヤリング法=で調査。有権者のいる世帯から514人、携帯電話で512人が答えている)消費税の仕組みをきちんと承知したうえでそう答えたのかどうかが、まったくわからないからである。

もちろん、世論調査とはそういうものだ。限りなく世の中総体の“ミニチュア”を目指す。

とはいえ、消費税ほど一般に理解されていない税制も珍しい。そんなものについて問うのに、事前の説明もしないで答えさせた結果を、そもそも「世論」と呼んでよいものなのだろうか。圧倒的多数の人々が政府やマスコミの誘導を鵜呑(うの)みにし、消費者がすべて負担するのが消費税だと思い込まされているが、そもそもその根本からして間違っているのだから(どこがどう違うのかは前回の拙稿「結局、弱い者が負担を強いられる弱肉強食の消費税」を参照)。

先の参院選における「れいわ新選組」旋風を通して、消費税の本質がある程度は知られるようになりはした。この税制そのものを争点化し、その問題点をわかりやすく伝えた山本太郎代表の功績は大きい。だが、まだまだだ。

今のうちに消費税に対するリテラシーをよほど高めておかないと、言い方を換えると、意図的に刷り込まれてきた誤った認識をそのままにしておいたら、私たちは未来永劫、幾度も幾度も、税率の引き上げを強いられていく。彼らの単なる金ヅル、息をする財布としての生き方しかできなくされる運命を余儀なくされる。

だから私は書く。今回は税の専門家や実務担当者以外にはほとんど知られていない「仕入れ税額控除」を取り上げよう。

消費増税に関して取材に応じる麻生太郎財務相兼金融相=2019年10月1日、首相官邸

消費増税に関して取材に応じる麻生太郎財務相兼金融相=2019年10月1日、首相官邸どのみち納税義務者が納税義務を免れる可能性はあり得ないのだが、首尾よく消費税を顧客に転嫁できても、できずに利益を削って帳簿の上でだけ転嫁できた形になった場合でも、その分の全額がイコール納税額ではない。顧客から預かった(か、預かった形になっている)消費税から仕入れ先に支払った(か、支払った形になっている)消費税をマイナスするという計算をして、その差額を税務署にくれてやる(治める)のだ。

この計算式を「仕入れ税額控除」という。仕入れ代だけでなく、事業用資産や事務用品の購入、賃加工や運送等の役務提供を受けることなど、いわゆる必要経費のかなりの項目も、「仕入れ税額控除」の対象にすることができる。

なにしろ消費税は、原則としてすべての商品・サービスのあらゆる流通段階に課せられる税である。そこで、「仕入れ税額控除」の仕組みを取り入れることで、税の上に税が何重にも累積してしまうことがないように設計されているわけだ。

ヨーロッパでは同様の税制を「付加価値税」(value added tax)と呼んでいるのは、この「控除」の部分に着目してのことだ。噛み砕いて説明するのが難しい形容ではあるのだが、あたかも消費者だけが負担させられているかのような印象ばかりを残す「消費税」とは、比べものにならないほど誠実なネーミングではあるだろう。

問題はここから先である。

消費税はあくまで日本の税制だ。外国の顧客には――同じような税制があろうとなかろうと――関係がない。つまり、納税義務者が自社の製品やサービスを輸出しようとした時、消費税分の金額を転嫁することはできないし、したがって相手から預かることもできないのである。

考えてみれば、たいがいの中小・零細企業が国内で直面している現実と似たようなものだ。ただし、輸出の場合は、輸出先との力関係で優位にある企業であっても、何が何でも転嫁は不可能という点が、決定的に異なる。

そのため、政府は輸出については消費税を免除する「輸出免税」の制度を設けた。そうしないと、すなわち自腹を切って納税させられる、もうからないビジネス(くどいようだが、中小零細の国内商売とほぼ変わらない)ということになり、大企業が輸出を手控えるようになってしまえば、外貨が入ってこなくなることを恐れたわけだ。

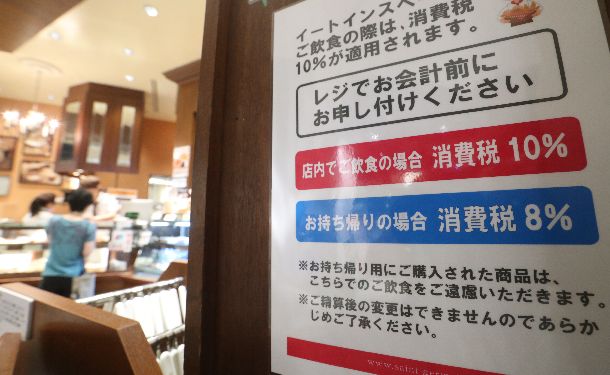

飲食スペースを設けているパン屋には、店内での飲食と持ち帰りで税率が異なることを知らせる貼り紙があった=2019年10月1日、東京都千代田区

飲食スペースを設けているパン屋には、店内での飲食と持ち帰りで税率が異なることを知らせる貼り紙があった=2019年10月1日、東京都千代田区すると、どうなるか?

マイナスの消費税がかかるということは、支払った(か、支払ったことになっている)消費税が戻ってくる、還付されるということに他ならない。元静岡大学教授で税理士の湖東京至氏による有価証券報告書などを基とした試算によれば、2017年度決算(主として17年4月~18年3月)のトヨタ自動車をはじめとする輸出大企業(製造業13社)の消費税の還付金額は、合計で約1兆428億円に達していた。

上位から社名を並べると、トヨタ約3506億円、日産自動車約1509億円、本田技研工業約1216億円、マツダ約767億円、キヤノン約638億円……と続く。新日鐵住金約284億円、パニソニック約220億円、といった数字もあった。

こうなると、単に「免税」というだけではおさまらない。立て替えた金が戻ってくるのだから「輸出戻し税」だ、と湖東氏は表現している。彼は例年、11月頃に前年度の還付金額推算をまとめるのが常だから、2018年度のデータも間もなく公表されるはずである。10%への増税がなされて以降の還付金はどう推移していくのだろう。

この輸出戻し税の現実をどう見るか。論じる者の立場によって、見方はまるで違ってくる。

法律的には正当でも、消費税を転嫁できない中小零細事業と比べて優遇され過ぎている。そういう議論は当然あるだろう。

ヨーロッパの付加価値税にも同様の仕組みがある。一種の輸出補助金として位置づけられているとされ、であれば日本も追随しないと競争に負けてしまう、という政府のスタンスに同調する意見もある。それは、それで、いい。

ただし、その場合、建前がきちんと守られている限りにおいて、という大前提が必要だ。要するに、それらの輸出大企業が、仕入れ先や必要経費となる商品やサービスの購入先に、消費税を実質的に支払っているのか、否かということだ。

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください