通貨決済がデジタル化で大きく変わろうとしている

2020年08月03日

2020年7月17日に閣議決定された「経済財政運営と改革の基本方針2020」(骨太の方針)のなかに、気になる一文がある。「中央銀行デジタル通貨については、日本銀行において技術的な検証を狙いとした実証実験を行うなど、各国と連携しつつ検討を行う」というのがそれである。

この項目は原案になかったものであり、7月20日、日銀は早速、決済機構局決済システム課に「デジタル通貨グループ」を設置したことから、急ごうとする本気度合いがわかる。「骨太の方針2020」は基本的に今後1年間の政策課題を示したものだから、おそらく1年以内に「中央銀行デジタル通貨」(CBDC)の実証実験が実施されることが確実になったと言えよう。

筆者の多岐にわたる論稿を丁寧に読んでくれている読者であれば、「中国のデジタル通貨実験:金融覇権への重大な一歩か:特許をもつ仕組みを外国に輸出し、金融制度への中国の影響力強化狙う」という記事が6月17日付でアップロードされていることを覚えているかもしれない。そのなかで、「デジタル通貨電子決済」(Digital Currency Electric Payment, DCEP)にかかわる中央銀行主導のCBDCについても紹介した。

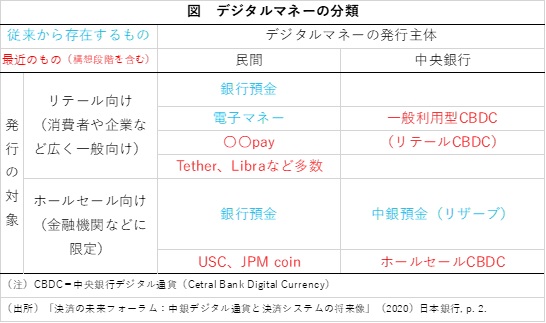

ここでもう一度CBDC(Central Bank Digital Currency)について簡単に説明してみよう。「図 デジタルマネーの分類」に示したように、CBDCには2種類が想定できる。リテール向けとホールセール向けである。ただ、多くの場合、とりあえずホールセールCBDCが実証実験の対象となっている。すでに実験を開始した中国も、e-kronaを導入しようとしているスウェーデンも同じである。

図 デジタルマネーの分類

図 デジタルマネーの分類 ここではスウェーデン中央銀行のリクスバンクが6月に公表したばかりの報告書(Second special issue on the e-krona)にある論文(「デジタル時代のe-krona発行の根拠」)をもとになぜCBDCの導入が検討されているかを説明しよう。

論文では、中銀はスウェーデンの通貨システムの安定性と効率性を維持する役割を果たしてきたが、「問題は、デジタル時代において、追加的な措置なしに安定性と効率性を保証できるかどうかということだ」と指摘されている。

社会のデジタル化に伴うリスクとして、①現金利用の少なさがデジタル・アクセスをもたない特定グループに困難を与えるリスク、②決済サービスの大部分が少数のグローバル大企業に集中しているため、国や地域に脆弱性をもたらすリスク――などがある。とくに、中銀が懸念しているのは、決済システムの安定性と効率性の保証である。中銀が「通貨の番人」であるとすれば、通貨決済がデジタル化で大きく変わろうとしているいま、中銀自体が対策を講じる必要があると考えているわけだ。

論文では、「長期的な傾向として、グーグル、アップル、フェイスブックなどの大手IT企業が決済市場に参入してきている」と指摘したうえで、「ネットワーク効果」の結果として、きわめて多くのユーザーを獲得したマーケット・プレイヤーが市場の非常に大きなシェアを獲得することがよくあるとしている。

ここでいう「ネットワーク効果」とは、

有料会員の方はログインページに進み、デジタル版のIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞社の言論サイトRe:Ron(リロン)もご覧ください