再び失敗へと歩みだす内閣府の科学政策 為政者が「アクティブ運用」するな

2019年07月05日

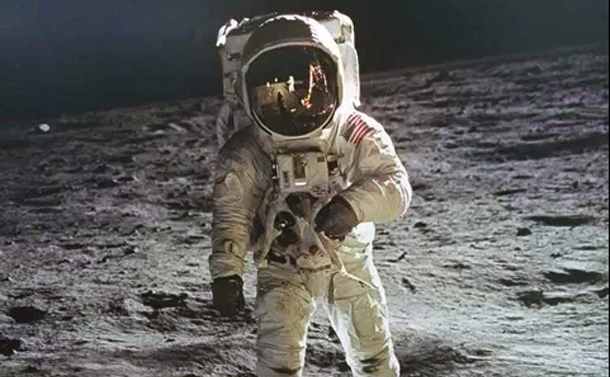

実現すれば社会を大変革する研究を公募して選び、資金を集中投下する……。そんな触れこみの新しい支援制度が、今年度から始まる。内閣府の「ムーンショット型研究開発制度」だ。人類を月へ送ったような、最初は困難にも見える壮大な挑戦を選んで、巨費を託す。

内閣府は、日本のどんな研究が「アポロ計画並み」の成果を出せるか、予想できるらしい

内閣府は、日本のどんな研究が「アポロ計画並み」の成果を出せるか、予想できるらしいいや、なにも奇をてらった主張をするつもりはない。これは理論と実証によってすでに明確なことだから。つまり、現代経済学の金字塔とも呼ばれる「モダンポートフォリオ理論」の結論そのものだ。ノーベル賞を受けたハリー・マーコビッツやウィリアム・シャープの業績を振り返りつつ、この政策の的外れぶりを確認したい。

朝日新聞の記事によれば、このムーンショット型研究開発制度では現在、「第二の緑の革命」「生活習慣病と無縁の社会」など21件のアイデアが検討されている。今後、有識者が議論して2〜3件に絞り込む。1000億円超の予算が計上されているという。

この記事でも、政策への強い疑問が示されている。「そもそも『大当たり』のくじを狙って買うようなことができるのか」。大学への交付金を減らす一方で、ハイリスクの挑戦には大金を注ぎ込むという。アンバランスぶりには驚くばかりだ。

結論を先に書くと、この政策はもちろん単純に誤っている。理由を簡潔に言えば、「卵を一つのかごに盛るな」ということ。リスクを抑えて期待リターンを最大化できる資産の配分法は、モダンポートフォリオ理論によって定式化されている。

理論の出発は、半世紀ほど前。1952年に経済専門誌「ジャーナル・オブ・フィナンス」に発表された論文で、今日の「金融工学」と呼ばれる分野が産声を上げた。執筆したのは、当時まだ無名のシカゴ大学院生だったハリー・マーコビッツ。わずか15ページの論文の結論は、驚くべきものだった。

さまざまな会社のさまざまな事業は、それぞれが成功したり失敗したりして、その会社の株式や債券の値段を上げ下げする。では、そうした変動リスクを抑えながら一定の収益を目指すには、どうすればよいか。マーコビッツは数学の確率理論を駆使して、方法を具体的に示した。導かれた結論は「さまざまな資産に分散投資する」というものだ。

この業績でマーコビッツは38年後、ノーベル経済学賞を受ける。38年もかかったのは、初めからすんなりとは受け入れられなかったからだ。提出された博士論文をめぐり、シカゴ大の審査委員会は紛糾する。大御所のミルトン・フリードマン教授からは「これが経済論文なのか」と反対されたらしい。

なにしろ彼の論文は、まるで弓矢と的みたいな不思議な図とともに、複雑な数式がずらりと並んだもの。指導教官だった重鎮ヤコブ・マルシャック教授の取りなしがなければ、学位は葬り去られたともいわれる。

難産の末に生きのびたマーコビッツ理論。これが、後にやはりノーベル賞を受けるジェイムズ・トービンによって発展する。トービンは、最適な資産分散の組み合わせが、投資家の分析や調査などとは無関係に決定されることを証明した。「トービンの分離定理」と呼ばれる重要な発見だ。

では一体、その最適の組み合わせ(ポートフォリオ)とは何だろう? この難問を解いたのが、これまたノーベル賞受賞者のウィリアム・シャープだ。彼の「資本資産評価モデル」は、頭文字をとってCAPM(キャップエム)と呼ばれる。この結論もまた驚くべきもの。個別の株を組み合わせる最適のポートフォリオとは、その株式市場の平均値そのものだと証明されたのだ。

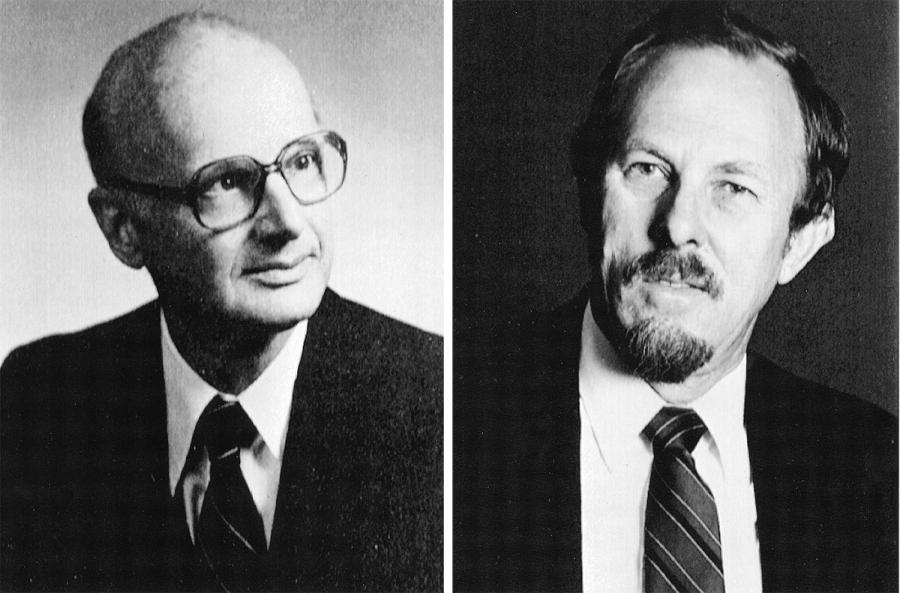

金融工学を開拓したハリー・マーコビッツ(左)とウィリアム・シャープ

金融工学を開拓したハリー・マーコビッツ(左)とウィリアム・シャープしかし現実は冷酷だ。苦労を重ねた「アクティブ運用」が、なにも考えずに東証株価指数やダウ平均に連動させる「パッシブ(受動的)運用」に、結局は勝てない。なにしろファンドマネジャーは高給取りだから、顧客が支払う手数料は多額になる。そんな無駄金を使うよりも、サルにダーツを投げさせて株を買うほうが収益は大きくなるわけだ。

こうした議論への反発は、いまも根強い。だが「アクティブ運用vs.パッシブ運用」の対決には、はっきりと勝敗表がある。

有料会員の方はログインページに進み、朝日新聞デジタルのIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞デジタルの言論サイトRe:Ron(リロン)もご覧ください