日本学生支援機構、奨学生、大学など関係者それぞれの取り組みが必要だ

2018年12月10日

小雨が降る中、奨学金の問題を訴える高校生ら=2016年6月、名古屋市中区

小雨が降る中、奨学金の問題を訴える高校生ら=2016年6月、名古屋市中区そもそも、わが国では、高校以降の教育は義務教育ではないため、国の教育費への関与の仕方もそれに応じたものとなる。高校については、進学率が98%と中学生の大半が高校に進学する状況にある。これを踏まえ、2010年以降、国による実質高校授業料無償化(現在の高等学校等就学支援金制度)と呼ばれる授業料支援策が導入され、返済不要な「支給」方式が採用されている。つまり、高校までの教育の費用負担は、ある種の国家的必要経費と見なされていると言える。だが、大学進学率は58%と高校進学率を大きく下回る。そのため、大学教育の費用負担については、国家的必要経費(=国立大学法人運営費交付金や国の私学助成)と「家計の支出(=授業料)」の双方によって行われている。

では、機構が実質的な政府系金融機関として貸与事業に関わっているのはなぜか。これは、「家計の支出」の部分を金融の力を使って、援助することが国家として望ましいと考えているからだ。金融取引のメリットとして、異時点間の資源配分を可能にする点が挙げられる。つまり、現在と将来の活動を結びつける、具体的には将来の返済を約束した上で資金を借り、現在の活動に充てることを可能にするメリットだ。機構は、これを提供することを通じて、大学での学びの機会をサポートしている。

気をつけるべきは、金融取引の宿命としては、必ず何らかの不確実性が伴うことだ。例えば、返済の約束がきちんと果たされない可能性だ。約束が反故になってしまう理由は色々あるが、何らかの理由で返済用のお金の工面ができない事態がどうしても生じる。これについては、後で述べよう。

返済の約束が果たされないかもしれないという不確実性の指標とも言える機構の奨学金事業の返済延滞率は、過去10年以上低下傾向にあるものの、2018年3月末時点で3.4%(3カ月以上延滞率)である。単純に比較はできないが、同時期の住宅ローンの延滞率(住宅金融支援機構の買取債権の3カ月以上延滞率)の0.43%に比べて高水準となっている。

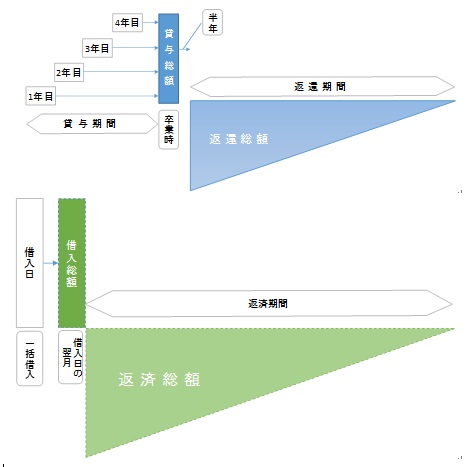

借入額自体は住宅ローンの方が大きいにもかかわらず、どうしてこのような差が生じるのだろうか。鍵を握ると考えられるのが返済のスキームだ(図表1)。機構の場合、対象となる学生本人(奨学生と呼ばれる)が在学期間中に借入をして、卒業後つまり借入期間終了後に返還を開始する。一方、住宅ローンの場合、返済は借入直後に開始する。

図表1 返済(返還)のキャッシュフロー例(上:機構の奨学金、下:住宅ローン)

(注)機構奨学金は元金均等返還方式(機構奨学金の返還期間は最大20年)。住宅ローンは元利均等返済、元金均等返済の2方式があるが、ここでは後者を仮定(住宅ローン返済期間は債務者毎に区々)。(出所)日本学生支援機構

(注)機構奨学金は元金均等返還方式(機構奨学金の返還期間は最大20年)。住宅ローンは元利均等返済、元金均等返済の2方式があるが、ここでは後者を仮定(住宅ローン返済期間は債務者毎に区々)。(出所)日本学生支援機構

この仕組みを踏まえて、住宅ローンと比較した機構の奨学金貸与の特徴を整理しよう。借入サイド(奨学生)の視点に立つと、第一に、返済がすぐに開始しないため、返済の実感なく毎年借入を積み上げていくことになる。第二に、借入時点の年齢がかなり若く、金銭感覚が未熟である。第三に、借入年齢が住宅ローン借入時を大きく下回り、稼得能力を所与とした借入判断ができない。

貸出サイド(機構)からすると、第一に、住宅ローンに比べると、貸出当初から4年以上もの猶予を設定するだけでなく、金利水準は通常の借入よりも相当低い(2018年11月時点で0.33%)破格の条件を提示している。第二に、債務者は未成年の大学生となることから、連帯保証人または機関保証を設定せざるをえない(担保はなし)。第三に、奨学生の将来賃金や将来の回収について見通すのが難しい。

このように、機構の奨学金事業は実はリスキーなビジネスである。更に付け加えると、機構の奨学金の申請却下率は1%程度と非常に低いこともリスキーさに拍車を掛ける。したがって、延滞率がある程度高くなることは致し方ないとも言えるだろう。

すなわち機構は、民間の金融機関ではなかなか取れないリスクを、実質的な政府系金融機関として取っている。だからこそ、きちんと資金を回収していかないと、仕組みを長期的に維持できない。返済が困難化した時の機構の対応が非難されることが多い。だが、返済をしてもらえない以上は、きちんと取り立てをするのが基本であるし、そのことを奨学生もその連帯保証人も理解しておく必要がある。逆に、それをしないことは、未来の奨学生の機会を奪うことになりかねない。

さて、延滞率が高くなる理由として、何らかの理由で返済のめどとなるお金の工面ができない事態が生じている、と指摘した。上記からもわかるとおり、その理由のひとつとしては、予想稼得能力を楽観した、要は思ったほど所得が多くなかった場合があるだろう。また、病気になったとか、介護の問題が生じたといった不測の事態の発生もあるはずだ。機構の「奨学金の返還者に関する属性調査結果」によると、このような予想のつく理由に加え、(a) 延滞者の半分が借入時に返済義務を知らなかったこと、(b) 非正規雇用(延滞者では33.0%、無延滞者では14.6%)や失業・休業(延滞者では12.4%、無延滞者では2.9%)、年収300万円未満(延滞者では73.1%、無延滞者では48.7%)の割合が延滞者について顕著に高いこと、(c) 予定が狂い保護者に返済してもらえなくなったこと、などが指摘されている。

返済が滞る理由を煎じ詰めて考えてみると、①貸与を受けた時点、つまり大学入学直前の時点での見通しが甘かったこと、②そもそも貸与の仕組みをきちんと理解していなかったこと、③想定外の事態が生じて計画が狂ったこと、以上3パターンに区分することができる。

住宅ローンでも、同様のことが起きうるが、大きく違うのは保護者の役割だ。つまり、

有料会員の方はログインページに進み、朝日新聞デジタルのIDとパスワードでログインしてください

一部の記事は有料会員以外の方もログインせずに全文を閲覧できます。

ご利用方法はアーカイブトップでご確認ください

朝日新聞デジタルの言論サイトRe:Ron(リロン)もご覧ください